Ключевые направления политики в области обеспечения технологического суверенитета, импортозамещения и экспорта: взгляд бизнеса

Второй год подряд РСПП проводит опрос, посвящённый темам импортозамещения и экспортной деятельности компаний.

В анкетировании 2023 года приняли участие почти 150 представителей бизнеса из различных отраслей промышленности и других секторов экономики. Шире всего в опросе представлено мнение именно промышленных предприятий, которые составили две трети от общего числа респондентов. К добывающему сектору отнесли себя 11,6% организаций. Доля финансовых и страховых компаний – 8,2%.

В сельском хозяйстве, торговле, энергетике, образовании, а также в сферах «транспортировка и хранении» и «деятельность научная, техническая и профессиональная» заняты менее 5% участников опроса.

В основном, результаты отражают мнение крупных компаний – их доля составила 80,3% от общего множества опрошенных. Доля субъектов малого бизнеса – 6,8%, а среднего бизнеса – 12,9% (в дальнейшем – при выявлении различий – их данные были объединены в одну группу).

Примерно половина всех компаний отметила, что в настоящее время они выступают в качестве заказчиков импортозамещающей продукции / услуг. К производителям таких видов товаров и услуг отнесли себя 9,5% всех участников опроса. 30,6% организаций указали, что они одновременно и заказывают, и производят импортозамещающую продукцию или услуги. В дальнейшем критерий того, в какой роли выступают компании, используется для выявления различий в ответах на другие вопросы.

В группах производителей импортозамещающей продукции и компаний, выступающих одновременно в двух ролях, ожидаемо, преобладают промышленные компании – их доля достигает 85%. Среди заказчиков импортозамещающей продукции, наблюдается бОльшее разнообразие по видам деятельности. Именно к этим группам принадлежат организации, занятые в добывающем и финансовом секторах, в отраслях «сельское хозяйство», «транспортировка и хранение», «торговля», хотя и в этих случаях большинство составляют промышленные компании (доля более 50%).

Раздел I. Вопросы об импортозамещении

Компании, которые заказывают какую-либо импортозамещающую продукцию, заинтересованы в первую очередь в закупке оборудования, а также сырья, материалов и комплектующих (доли тех, кто закупал эту продукцию, составили 81,4% и 77,1% от множества заказчиков, соответственно). За импортозамещающими услугами – инжиниринг, дизайн, обслуживание, ремонт – обращалась треть компаний из числа заказчиков.

В опросе приняли участие, в основном, производители импортозамещающей продукции в части сырья, материалов, комплектующих. Их доля составила 64,4% от множества производителей импортозамещающей продукции в целом. Доля производителей импортозамещающего оборудования – 40,7%, а доля поставщиков в части услуг была в два раза меньше.

При этом, на фоне сложившейся ситуации, многие компании (примерно треть опрошенных) имеют планы по завоеванию конкурентных ниш на рынках, которые ранее присутствовали занимали иностранные компании, ушедшие из России в последние полгода. А 6,5% компаний сообщили, что они уже воспользовались этой возможностью.

Пятая часть предприятий хотела бы занять освободившиеся конкурентные ниши на рынках – производства комплектующих и узлов, производства оборудования и в области предоставления услуг. Чуть более 5% респондентов сообщили, что их компании уже справились с задачей заместить ушедших иностранных конкурентов в области производства комплектующих и узлов, а также в области оборудования. Только один участник опроса выбрал ответ «уже воспользовались», оценивая актуальность замещения конкурентной ниши в области предоставления услуг.

Интерес к замещению иностранных компаний в области производства материалов высказали 15,4% организаций, а 7,3% участников опроса уже провели работу в этом направлении.

Наименьший интерес компании выразили к возможности замещения ушедших из России иностранных конкурентов на рынке добычи и переработки сырья, а также в области производства программного обеспечения. Доля положительных ответов составила около 10%.

Год назад, когда в анкете ещё не было графы «уже воспользовались», респонденты чаще выбирали ответы «компания заинтересована в замещении ушедших иностранных конкурентов в области изготовления материалов» и «в области производства комплектующих и узлов». Тогда доли ответа «это актуально для компании» составляли 26,6% и 34,2%, соответственно. В 2023 году доли отрицательных оценок почти не изменились, но появилось довольно значимое число организаций, которые уже воспользовались шансом занять освободившееся место на рынке.

В группе представителей крупного бизнеса значимо выше доля компаний, для которых актуальна возможность заместить ушедших иностранных конкурентов в области изготовления материалов, а также тех, кто уже сумел это сделать. В группе субъектов МСП таких компаний на 10 п.п. меньше.

Почти все компании, которые не отнесли себя ни к одной категории – ни заказчиков, ни производителей импортозамещающей продукции, – не заинтересованы в возможности занять освободившиеся конкурентные ниши. Примерно так же ответили организации, выступающие только как заказчики импортозамещающей продукции. В обеих группах доли отрицательных ответов 90% и выше по всем категориям. Тогда как среди производителей импортозамещающей продукции доля положительных оценок составила от 27,3% в области добычи и переработки и сырья, в области изготовления материалов до 63,6% – в области производства конечной продукции.

Пятая часть из группы компаний-производителей сообщила, что они смогли уже воспользоваться возможностью занять освободившиеся конкурентные ниши в области производства материалов и области производства конечной продукции.

Среди организаций, которые выступали и как заказчики, и как производители импортозамещающей продукции, около пятой части уже воспользовались открывшимися возможностями после ухода иностранных конкурентов с российского рынка – в части производства оборудования, материалов и комплектующих. Также в этой группе положительные ответы, хотят ли компании заняться производством импортозамещающей продукции, преобладают над отрицательными – к примеру, в области производства конечной продукции ответ «да» составил 55,6%, а в области производства комплектующих – 40,5%. Примерно трети компаний из этой группы интересен рынок оборудования.

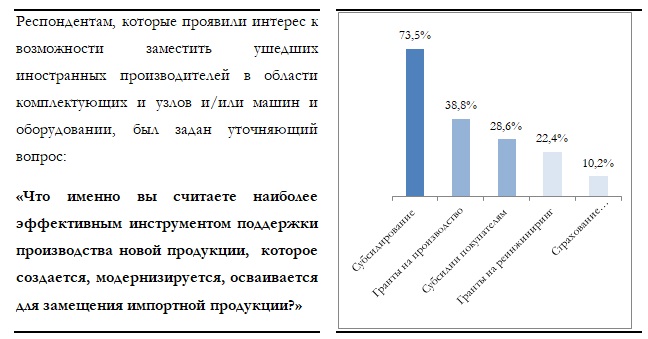

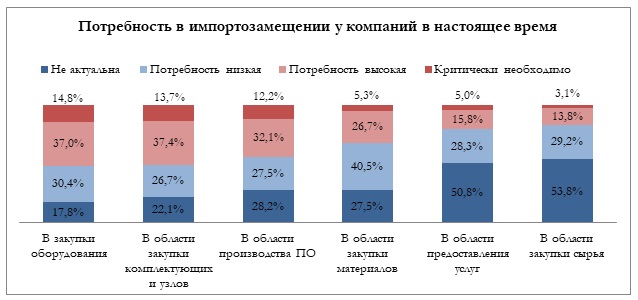

Большинство из них – 73,5% предприятий – ответило, что наиболее эффективно субсидирование отдельных расходов производителям приоритетной продукции (например, расходов на НИОКР, проведение испытаний, сертификацию продукции). Вариант «гранты на разработку или создание/расширение производства новой продукции (программы «доращивания» поставщиков крупных компаний)» набрал долю 38,8%. Возмещение части стоимости покупателям первых партий продукции считают наиболее эффективным инструментом 28,6% из числа ответивших на вопрос. Гранты на проведение обратного инжиниринга (реверс-инжиниринга) назвали уже 22,4% организаций. А наименее желанным инструментом поддержки стало введение механизма льготного страхования технологических рисков производителей, возникающих при продаже первых партий продукции, возможно, в силу его отсутствия на практике (в отличие от иных инструментов, уже применяемых в различных отраслях и в той или иной мере знакомых респондентам). В настоящее время наиболее актуальной проблемой у российских компаний в области импортозамещения является потребность в закупке оборудования, а также комплектующих и узлов. Порядка 37% респондентов, оценивших свои нужды в этих категориях продукции, выбрали вариант «потребность высокая», и чуть менее 15% компаний указали ответ «замещение крайне необходимо (критические компоненты, необходимость замены поставщиков 1 уровня и т.д.)».

К этой же группе примыкает часть респондентов, оценивших свои потребности в замещении импортного программного обеспечения: для трети компаний потребность в переходе на аналог импортного ПО высокая, а критической выглядит ситуация с ПО для 12,2% организаций.

В части закупки импортозамещающих материалов четверть компаний дала оценку «потребность высокая, замещение необходимо», а у 40,5% предприятий потребность, скорее низкая – для них замещение желательно, но не критично.

В группе компаний, не выбравших какой-либо роли – заказчика и/или производителя импортозамещающей продукции, потребность в замещении по всем категориям продукции значимо ниже, чем у остальных организаций. Более 60% респондентов из этого множества отметили, что для них не актуально замещение ни сырьевой продукции, ни комплектующих и узлов, ни оборудования, ни ПО.

Среди предприятий, которые и заказывают, и производят импортозамещающую продукцию, выше, чем у других, потребность в замещении материалов, комплектующих, оборудования (порядка 20% этих компаний выбрали ответ «замещение в части оборудования критически необходимо»). Эти организации значимо реже остальных участников опроса отмечали вариант «замещение импорта не актуально».

Производители импортозамещающей продукции в первую очередь заинтересованы в скорейшем замещении комплектующих, узлов и оборудовании, об этом заявили порядка половины предприятий этой группы.

Компании, которые выступают исключительно как заказчики импортозамещающей продукции, мало заинтересованы в поиске новых поставщиков сырья, а также в части услуг. Однако более трети организаций из этой группы сообщили, что у них высокая потребность в импортозамещении комплектующих, узлов; оборудования; программного обеспечения.

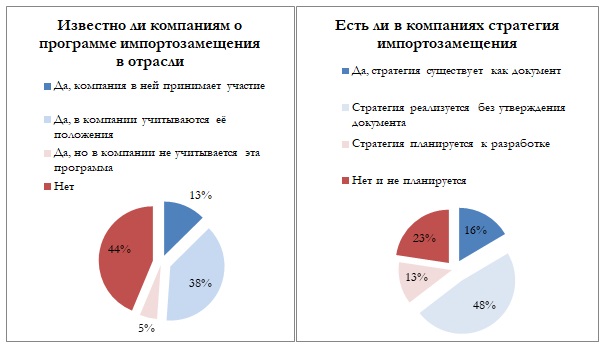

Среди компаний, не выбравших ни одну из ролей – ни заказчиков, ни производителей импортозамещающей продукции, максимальную долю набрали ответы «компании не известно о каких-либо отраслевых планах или программах в области импортозамещения» (доля 90,9%) и «стратегия импортозамещения не реализуется и не планируется к реализации» (доля 55,6%).

Более половины компаний-заказчиков импортозамещающей продукции также не осведомлены о наличии импортозамещающих планов и программ в отрасли, в которой они заняты. 35,4% этих компаний учитывают положения таких программ в работе и в формировании стратегии развития.

В группах производителей и организаций, совмещающих обе роли, отрицательный ответ указали уже около 30% респондентов. Половина этих компаний учитывает в своей работе и при формировании стратегии развития импортозамещающие отраслевые программы.

Потребность в импортозамещении сырья, а также в области предоставления услуг отсутствует у половины опрошенных компаний. Около 30% респондентов сообщили, что по этим категориям замещение желательно, но не критично.

По сравнению с данными за прошлый год, снизилась острота вопроса импортозамещения по всем категориям продукции. Тогда 30% участников опроса выбрали ответ «замещение критически необходимо в области закупки оборудования», а также «в части закупки комплектующих и узлов». Также в три раза чаще респонденты отмечали этот вариант, оценивая необходимость в импортозамещении сырьевой продукции и материалов. Вопросы о замещении в части услуг и ПО в опросе 2022 года не задавались.

Актуальность в импортозамещении по различным категориям продукции в случае крупных компаний, в целом, выше. Исключением стала категория «в части закупки импортозамещающих услуг», где данные субъектов МСП и крупного бизнеса близки.

Если говорить о потребности в замещении оборудования, то представители крупного бизнеса указали, что их компаниям в настоящее время критически необходимы поставки аналогов импортного оборудования. Ни один из респондентов-субъектов МСП не выбрал этот вариант.

В 2021-2022 годах по ключевых отраслям обрабатывающего сектора были обновлены либо вновь разработаны планы по импортозамещению.

При этом, 43,7% участников опроса сообщили, что им неизвестно о наличии утвержденного плана/программы импортозамещения в отрасли, где работает компания. Остальные осведомлены о таких отраслевых планах и программах.

В 38,5% организаций учитываются положения импортозамещающих планов и программ, а 12,6% предприятий принимает участие в их реализации и получает поддержку по соответствующей программе. Только 5,2% компаний при условии, что они знакомы с положениями программ и планов в области импортозамещения, не учитывают их положения в работе.

Почти половина опрошенных организаций реализует стратегию импортозамещения без утверждения формализованного документа. В 16,5% компаний такая стратегия (или план по внедрению российских технологий) существует в формате утверждённого документа. Ещё 12,8% предприятий планируют разработать стратегию импортозамещения в ближайшее время.

Чуть менее четверти компаний – 22,6% – заявили, что стратегия не реализуется и не планируется к реализации.

Данные опроса показали, что для большинства компаний, ведущих или планирующих программы по импортозамещению, кадровый дефицит не составляет основную проблему. Даже если они не обладают необходимыми компетенциями по всем направлениям, то способны компенсировать нехватку наймом и/или привлечением нужных специалистов (компаний) на основе договорных отношений. Об этом сообщили 40% респондентов, ответивших на вопрос. 35% предприятий выразили уверенность в том, что все необходимые компетенции для реализации программ по импортозамещению, у них уже есть.

Четверть организаций ответила, что у них отсутствуют некоторые компетенции для решения задачи по импортозамещению. Половина из этой группы планирует решить проблему дефицита необходимых компетенций в перспективе; а другая – пока не сформировала плана или стратегии по решению данной задачи.

Среди компаний-заказчиков импортозамещающей продукции максимальную долю набрал вариант «все необходимые компетенции у компаний есть», его указали 41,9% компаний. Более пятой части респондентов из этой группы, напротив, остановились на ответе, что по ряду направлений компетенции отсутствуют, и пока не сформированы планы по решению этой задачи. Производители и компании, совмещающие обе роли – и заказчиков, и производителей импортозамещающей продукции, значимо чаще соглашались с утверждением – «по ряду направлений компетенции отсутствуют, но они компенсируются наймом /или привлечением необходимых специалистов (компаний) на основе договорных отношений». В то же время почти никто из респондентов, входящих в эти группы, не готов был ответить, что к решению вопроса поиска нужных специалистов, их компании не приступали.

Сопоставляя полученные результаты с данными опроса 2022 года, возможно предположить, что за прошедший год ряд компаний смог найти способ решить вопросы с дефицитом необходимых для импортозамещения компетенций и специалистов. В сентябре 2022 года было в два раза больше компаний, только планирующих приступить к решению задачи по поиску нужных специалистов и/или компаний. В то же время доля ответа «дефицит компетенций по некоторым направлениям компенсируется наймом и/или привлечением необходимых специалистов (компаний) на основе договорных отношений» была ниже на 13 п.п.

Если о проблемах с поиском российских аналогов оборудования, материалов, сырья и комплектующих решили рассказать более двух третей респондентов, то о проблемах в области импортозамещения услуг сведениями поделились 51% участников опроса, а в области замещения программного обеспечения – лишь 31,9% компаний.

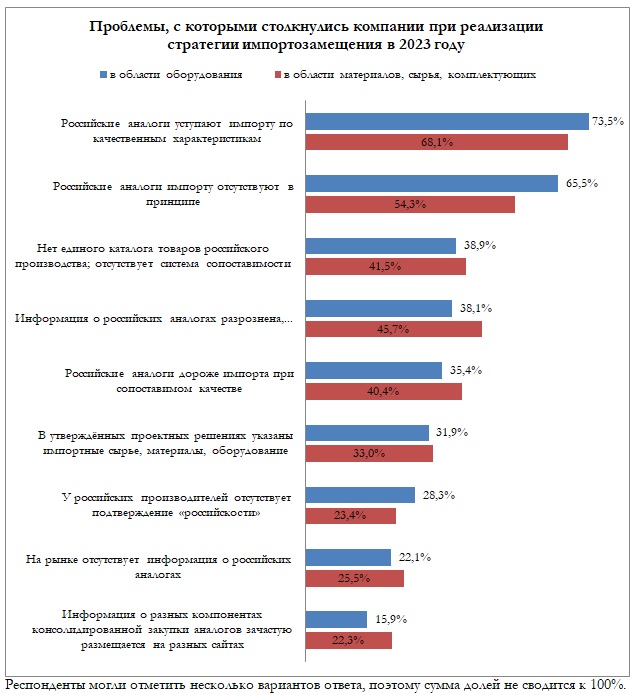

В основном, список проблем, которые появляются у компаний при реализации импортозамещающей стратегии в области оборудования и материалов, сырья, комплектующих совпадает по значимости.

На первое место вышла претензия к качеству российских аналогов. По мнению большинства опрошенных (73,5% респондентов в случае оценки импортозамещающего оборудования и 68,1% – в случае оценки материалов, сырья и комплектующих), российская продукция уступает импортной по качественным характеристикам.

Более двух третей предприятий уверены, что на рынке вовсе отсутствуют российские аналоги необходимого им импортного оборудования. 54,3% участников опроса выбрали этот вариант, оценивая возможности заместить материалы, сырьё, комплектующие.

Несколько проблем при попытке заместить импортное оборудование, материалы, сырьё, комплектующие одинаково значимы для 35-45% опрошенных компаний:

Во-первых, им мешает то, что информация о российских аналогах разрознена, и её приходится искать в различных источниках – на большом числе различных сайтов, нескоординированных между собой.

Примерно такое же число компаний сообщило, что на рынке отсутствует единый каталог товаров российского производства и система сопоставимости по качественным характеристикам – и в области оборудования, и в области материалов, сырья, комплектующих.

Проблемой при замещении этих категорий продукции становится также то, что информация о российских аналогах разрознена, и её приходится искать в различных источниках – на большом числе различных сайтов, нескоординированных между собой.

Около 40% компаний недовольны ценовой политикой российских производителей импортозамещающих оборудования, материалов, сырья и комплектующих – по их мнению, российские аналоги дороже иностранной продукции при сопоставимом качестве.

Треть предприятий не может заняться импортозамещением в полной мере, так как в утверждённых проектных решениях (проектной или конструкторской документации) их компаний указаны импортные сырьё, материалы, оборудование.

Отсутствие подтверждения «российскости» произведённых аналогов оборудования, материалов, сырья, комплектующих становится проблемой примерно для четверти компаний, ведущих импортозамещающие программы.

На отсутствие информации о российских аналогов импортной продукции посетовали также около четверти опрошенных респондентов.

С проблемой, что в случае закупки российского аналога информация о разных компонентах консолидированной закупки зачастую размещается на разных сайтах, сталкивались 22,3% компаний, пытавшихся заместить импортные материалы, сырьё, комплектующие. С этим согласились 15,9% компаний из числа рассказавших о проблемах в случае замещения импортного оборудования.

В сентябре 2022 года была значимо выше острота проблемы, связанной с принципиальным отсутствием российских аналогов импортной продукции в области импортозамещения оборудования и в части материалов, сырья и комплектующих. Тогда этот вариант указывали 80,8% и 69,4% респондентов, соответственно. Также порядка двух третей опрошенных отмечали, что по этим категориям продукции нет единого каталога и системы сопоставимости по качественным характеристикам. В этом году доли этих ответов стали ниже примерно на 20 п.п.

В остальном оценки отличаются незначительно.

Компаниям, которые реализовывали стратегии импортозамещения в части закупки услуг, второстепенными кажутся проблемы, сопряжённые с тем, что в проектных решениях было прописано требование обращаться только к зарубежным поставщикам. Также на второй план отошли проблемы из-за того, что у российских поставщиков отсутствовало подтверждение «российскости»; что на рынке отсутствует информация о российских аналогах и что информация о различных компонентах консолидированной закупки зачастую размещается на разных сайтах. Эти варианты отметили 10-13% участников опроса, решивших рассказать о проблемах, связанных с замещением импорта в области предоставления услуг.

Для них наиболее значимой проблемой стало качество услуг, предоставляемых российскими поставщиками. Об этом заявили более двух третей предприятий.

В части замещения иностранного ПО проблема с качеством также сохранила первое место в списке, правда, её острота немного ниже – доля варианта составила уже 53,2%.

Второе место по значимости заняли две проблемы – отсутствие единого каталога ПО российского производства и системы сопоставимости, а также разрозненность информации о российских аналогах зарубежного программного обеспечения.

В анкете 2022 года просьба оценить проблемы при реализации импортозамещения в области предоставления услуг и закупки ПО отсутствовала.

Главным препятствием при замещении необходимых импортных комплектующих силами самой компании три четверти респондентов назвали нехватку компетенций, научно-технической базы в России по производству такой продукции.

52,7% участников опроса указали, что на российском рынке спрос других компаний на комплектующие для достижения эффекта масштаба отсутствует или слишком мал.

По мнению 38% предприятий, замещению импорта в области комплектующих мешает то, что права на технологии принадлежат разработчикам из «недружественных» стран.

Только 3,9% компаний, ответивших на вопрос, сумели заместить к настоящему времени все возможные позиции в области комплектующих, поэтому этот вопрос для них не актуален.

В этом случае данные, полученные в 2023 году, повторяют распределение результатов 2022 года.

На вопрос о российских аналогах, адресованный только компаниям, осуществлявшим замену поставщиков комплектующих и узлов, а также оборудования, которые ранее поставлялись иностранными производителями, ответили три четверти участников опроса.

Замену поставщиков в части закупки материалов произвели 66% компаний. Чуть меньшему числу – около 60% организаций пришлось искать новых поставщиков в части закупки программного обеспечения и в области предоставления услуг.

52% респондентов, ответивших на данный вопрос, сообщили, что их компании заменили поставщиков в части закупки сырья.

Также все эти организации уточнили, у кого именно их компании закупают в настоящее время эти категории продукции.

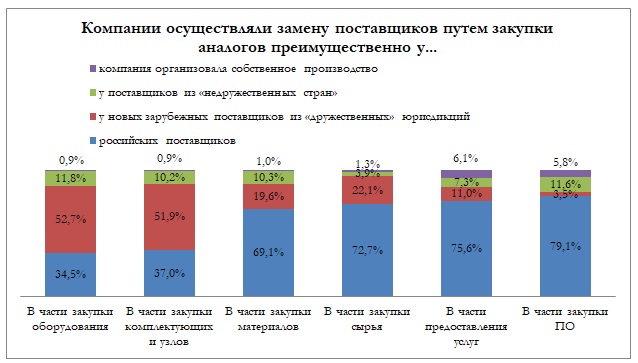

В части закупки оборудования, комплектующих и узлов более половины компаний предпочли найти новых зарубежных поставщиков из «дружественных» юрисдикций. Порядка трети из этой группы переключились на закупку продукции у российских производителей. Десятая часть нашла возможности вести закупку оборудования, комплектующих и узлов у поставщиков из «недружественных стран» (в том числе с использованием посреднических структур и более сложных схем поставок).

69,1% организаций, вынужденных искать новых поставщиков, стали закупать материалы у российских производителей. Пятая часть компаний ответила, что материалы им поставляют новые поставщики из «дружественных» стран, а десятая часть закупает материалы у поставщиков из «недружественных» стран.

В части закупки сырья 72,1% предприятий перешли на российские аналоги, 22,1% ведут закупки у производителей из «дружественных стран». Только 3,9% компаний ищут возможность закупать сырьё у поставщиков из «недружественных» стран.

Три четверти компаний обращаются за услугами к российским организациям, готовым заместить предложение ушедших из России иностранных конкурентов. 11% участников опроса нашли новых поставщиков в сфере услуг в «дружественных» странах, а 7,3% – обращаются за услугами к компаниям из «недружественных» юрисдикций.

В части закупки ПО 79,1% компаний, ответивших на вопрос, теперь приобретают программные средства у российских производителей. 11,6% организаций сотрудничают с иностранными компаниями из «недружественных» стран, а 3,5% предприятий нашли себе новых поставщиков из «дружественных» стран.

Только по двум категориям продукции – «услуги» и «программное обеспечение» более 5% респондентов ответили, что их компании смогли организовать собственное производство.

В 2022 году анкета не включала в себя оценку того, как изменилась структура поставки в части предоставления услуг и закупки ПО.

Тогда респонденты в три раза чаще отвечали, что им приходится искать способы продолжить закупку оборудования, комплектующих и узлов у поставщиков из «недружественных» юрисдикций (в том числе с использованием посреднических структур и более сложных схем поставок). За год компании сумели найти поставщиков аналогичной продукции в странах с более благоприятным отношением к РФ. К сожалению, доля тех, кто изменил список поставщиков в пользу российских производителей, не выросла.

Ответы заказчиков импортозамещающей продукции отличаются от данных по группе предприятий, совмещающих роли заказчика и производителя, только в том, кого компании выбрали для поставки оборудования. Если заказчики предпочли в половине случаев переключиться на зарубежных поставщиков из «дружественных» стран, а в половине – на российских поставщиков, то 67,5% компаний, и производящих, и закупающих импортозамещающую продукцию, нашли новых поставщиков преимущественно среди зарубежных предприятий из «дружественных» юрисдикций.

В целом, развитием собственной системы поставщиков, в том числе субъектов МСП, занимались 39,1% компаний, принявших участие в опросе 2023 года.

12,6% организаций планируют начать это делать в течение следующего года. Половина респондентов сообщила, что не занималась развитием собственной системы поставщиков и не планирует.

Три четверти компаний, которые ответили положительно на этот вопрос, вели программы по облегчению компаниям-поставщикам доступа на рынки (через повышение эффективности закупочных процедур, проведение консультаций и т.д.).

В три раза реже организации отмечали, что они обеспечивали компаниям-поставщикам доступ к инфраструктуре – предоставляли возможность использования оборудования, информационных сервисов и т.д., а также вела программы по развитию человеческого капитала и компетенций – через образовательные курсы, образовательные программы для субъектов МСП в корпоративных университетах и центрах крупных компаний и т.д.

Пятая часть из множества компаний, занимавшихся развитием собственной системы поставщиков, оказывала содействие модернизации производственных и административных процессов у компаний-поставщиков, в том числе из числа субъектов МСП.

Только 7% организаций ответили, что они оказывали поставщикам финансовую поддержку – предоставляли гранты, оказывали помощь в получении субъектами МСП мер господдержки и т.д.

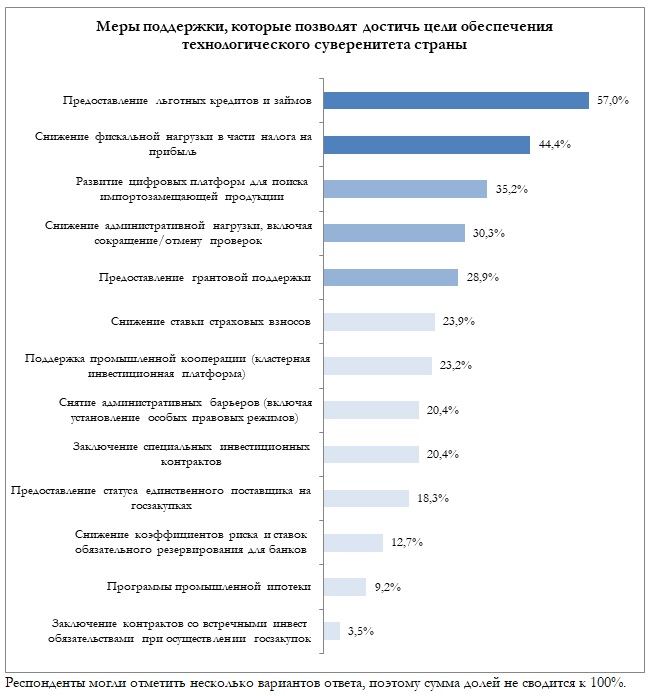

В заключение раздела, посвящённого теме импортозамещения, компании, исходя прежде всего из собственных экономических интересов, выбрали те или иные меры поддержки со стороны государства, которые позволят достичь цели обеспечения технологического суверенитета страны.

В первую очередь, российский бизнес проявил интерес к льготным кредитам и займам (доля варианта 57%).

Несколько меньше – 44% компаний – указали меру «снижение фискальной нагрузки в части налога на прибыль». На третьем месте по популярности оказался ответ «развитие цифровых платформ для поиска компаниями импортозамещающей продукции на рынке» с долей 35,2%.

30,2% компаний назвали вариант «снижение административной нагрузки, что включает в себя сокращение или отмену проверок». Почти столько же респондентов остановились на мере «предоставление грантовой поддержки».

Примерно по четверти компаний указали варианты: «снижение ставки страховых взносов» и «поддержка промышленной кооперации (кластерная инвестиционная платформа)».

Следующими по популярности, набрав долю 20,4%, стали две меры – «снятие административных барьеров (включая установление особых правовых режимов)» и «заключение СПИК».

В предоставлении статуса единственного поставщика при осуществлении закупок товаров для государственных и муниципальных нужд оказались заинтересованы 18,2% респондентов.

Близкие значения по пяти рассмотренным мерам означают большое пересечение между ответами – российский бизнес в равной степени заинтересован в том, чтобы эти меры продолжали действовать.

Снижение коэффициентов риска и ставок обязательного резервирования для банков по кредитам, выданным ими на реализацию проектов технологического суверенитета и структурной адаптации экономики (соответствующим таксономии проектов технологического суверенитета) указали 12,7% компаний, а стимулирование предложения производственных площадей («промышленную ипотеку») отметили 9,2% участников опроса.

Замыкает список проектируемая, и, возможно, поэтому наименее популярная мера - заключение контрактов со встречными инвестиционными обязательствами при осуществлении закупок товаров для государственных и муниципальных нужд, которую выбрали только 3,5% компаний.

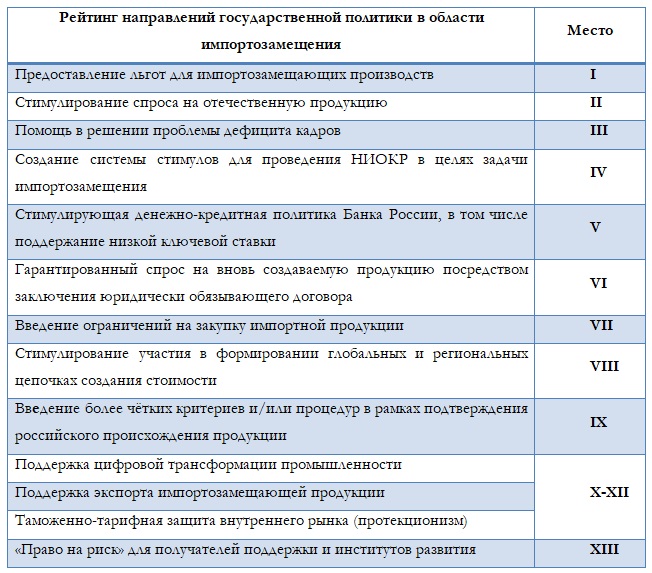

Также компании оценили различные направления государственной политики в области импортозамещения в порядке уменьшения их значимости – от «1» до «13» (по числу всех направлений в списке). Исходя из полученных данных, был построен следующий рейтинг 1 :).

Раздел II. Вопросы об экспортной деятельности компаний

На вопросы об экспортной деятельности ответили 48,3% компаний.

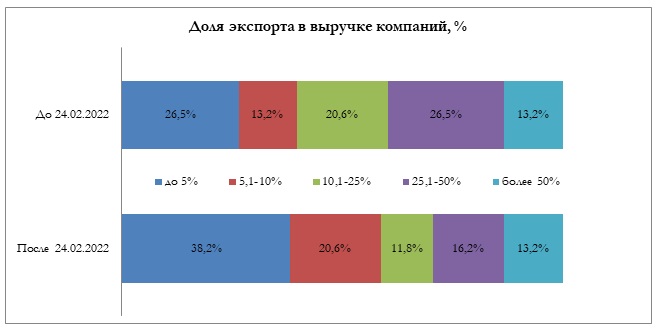

Доля экспорта в выручке организаций, в среднем, составляла 26,1% до 24 февраля 2022 года и 20,4% после этой даты (медианные значения были равны 14,5% и 10,1%, соответственно).

В целом, у пятой части опрошенных компаний экспорт сократился: если до 24 февраля 2022 года у 20,6% предприятий экспорт составлял от 10,1% до 25% в выручке и у 26,5% он занимал долю от 25,1% до 50% в выручке, то после февральских событий эти интервалы указали уже только 11,8% и 16,2% респондентов, соответственно. В то же время на 11,8 п.п. выросла доля ответивших «доля экспорта менее 5% в выручке» и на 7,4 п.п. тех, у кого экспорт составлял от 10,1% до 25%.

Доля организаций, доходы которых достигали более 50% в выручке, осталась неизменной – 13,2%.

Полученные данные позволяют оценить динамику экспортной деятельности опрошенных компаний. 5,6% респондентов сообщили, что после 24 февраля 2022 года они вовсе прекратили поставки за рубеж; у четверти компаний экспорт снизился более чем на 50%. В 17,6% организаций снижение было в интервале от 25,1% до 50% и столько же компаний сообщили, что доходы не изменились.

Доходы от экспортной деятельности упали менее чем на четверть у 15% предприятий.

Около 20% участников опроса сообщили, что их экспортные доходы за прошедшее время с 24 февраля 2022 года выросли.

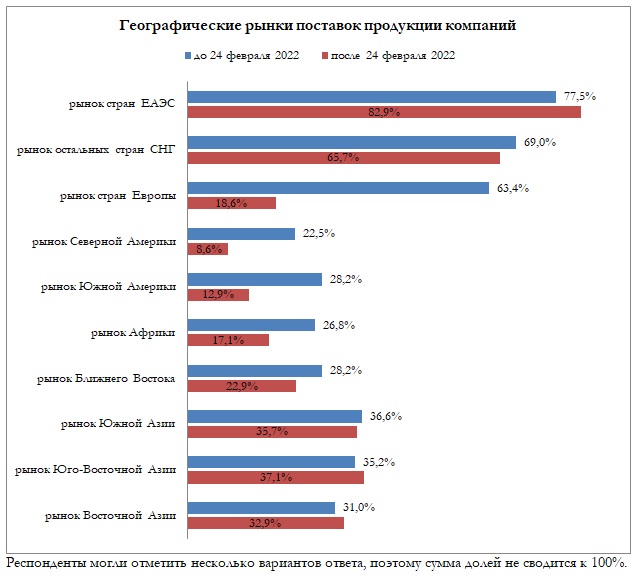

Компании вели свою экспортную деятельность до февральских событий преимущественно на рынках ЕАЭС (доля 77,5% всех ответивших на вопрос), рынках остальных стран СНГ (69%) и рынках стран Европы (63,4%). После 24 февраля 2022 года только пятая часть респондентов сообщила, что их компании продолжают работать на рынках стран Европы. Доли организаций, поставляющих продукцию на рынки стран ЕАЭС и остальных стран СНГ, изменились незначительно.

Более трети предприятий вели и ведут поставки на рынки стран Южной Азии, Юго-Восточной Азии, Восточной Азии. Здесь ситуация не изменилась.

28,2% компаний, ответивших на вопрос о географических рынках, экспортировали продукцию на рынок Ближнего Востока до 24.02.2022. После указанной даты их доля сократилась до 22,9% (однако отличие статистически не значимо).

Чуть более четверти компаний-экспортёров до февральских событий осуществляли поставки на рынок Африки. После 24 февраля поставки на рынок африканских стран сохранились у 17,1% компаний.

Компании значимо реже стали отмечать, что они работают с заказчиками из стран Северной и Южной Америки, – если до 24.02.2022 в эти страны свою продукцию поставляли 22,5% и 28,2% компаний, соответственно, то после февральских событий доли составили 8,6% и 12,9%.

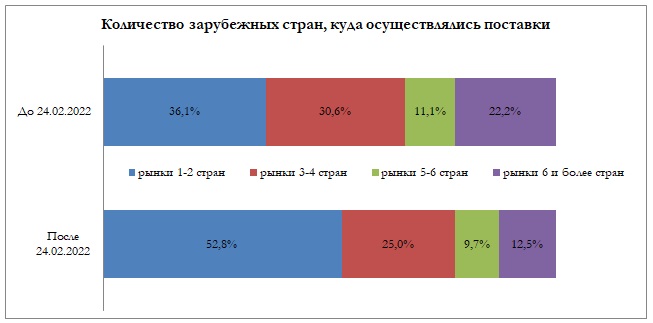

Более трети компаний – 36,1% – до 24 февраля 2022 года экспортировали в 1-2 страны. После февраля доля организаций, ведущих экспортную деятельность только на 1-2 географических рынках, выросла до 52,8%. Одновременно с этим сократилась доля компаний, которые поставляли свою продукцию на рынки 3-4 стран и на рынки 6 стран и более.

Данные опроса показали, что многие компании пользуются мерами поддержки экспорта, которые предоставляет государство. У 54,1% компаний, ответивших на вопрос, за прошедший год был опыт использования каких-либо мер поддержки экспорта, включая как финансовые меры, например, субсидии на проведение сертификации продукции, на транспортировку продукции, так и различную организационную и консультационную поддержку, участие в коллективных и индивидуальных бизнес-миссиях, услуги торгпредств, продвижение интересов российских экспортёров в рамках межправительственных комиссий 2.

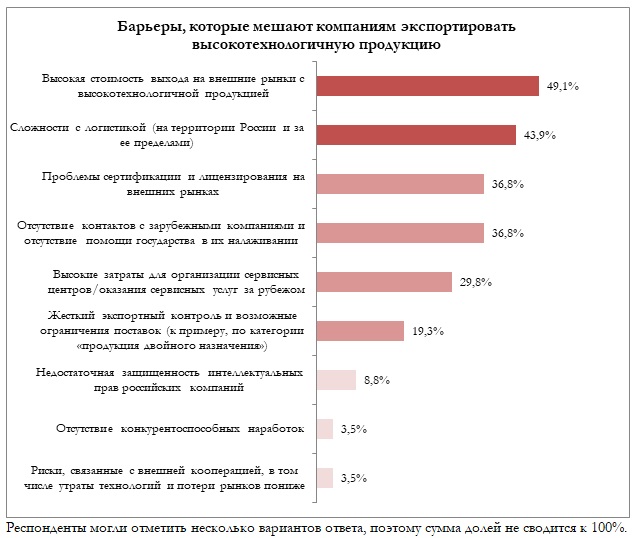

Ключевыми барьерами, которые мешают компаниям-производителям экспортировать высокотехнологичную продукцию за рубеж, респонденты назвали, в первую очередь, высокую стоимость выхода на внешние рынки с высокотехнологичной продукцией (доля варианта – 49,1%) и ложности с логистикой – на территории России и за ее пределами (43,9%).

Также высокую долю набрали ответы – «проблемы сертификации и лицензирования на внешних рынках» и «отсутствие контактов с зарубежными компаниями и отсутствие помощи государства в их налаживании». Их указали более трети участников опроса, решивших ответить на вопрос.

Высокие затраты для организации сервисных центров/оказания сервисных услуг за рубежом ограничивают желание экспортировать высокотехнологичную продукцию у 29,8% компаний-производителей.

Пятая часть опрошенных предприятий отметила в качестве барьера жёсткий экспортный контроль и возможные ограничения поставок (к примеру, по категории «продукция двойного назначения).

Наименее популярные варианты ответа набрали менее 10%:

- недостаточная защищённость интеллектуальных прав российских компаний считают барьером для экспорта 8,8% респондентов;

- отсутствие конкурентоспособных наработок и риски, связанные с внешней кооперацией, в том числе утраты технологий и потери рынков пониже отметили как значимый барьер, мешающий экспорту, только 3,5% компаний.

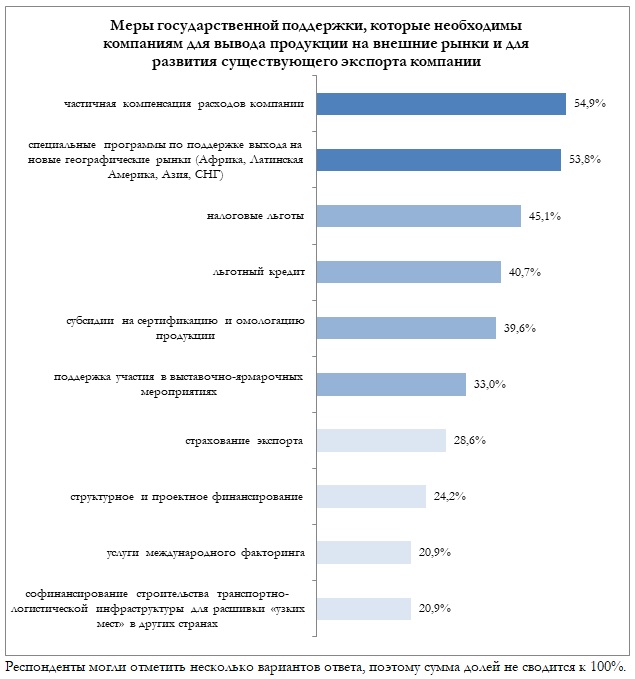

Среди мер, которые в наибольшей степени необходимы для вывода продукции на внешние рынки и для развития существующего экспорта компании, наиболее востребованы частичная компенсация расходов компаний (например, расходы на транспортировку, затраты на продвижение и маркетинг и т.д.) и специальные программы по поддержке выхода на новые географические рынки – Африки, Латинской Америки, Азии, СНГ. Их отметили более половины компаний, оценивших список мер поддержки экспорта.

На третье место по популярности участники опроса поставили налоговые льготы (этот вариант набрал долю 45,1%). К льготному кредиту и субсидиям на сертификацию и омологацию продукции проявили интерес около 40% опрошенных предприятий.

Треть респондентов назвала необходимой для себя поддержку участия в выставочно-ярмарочных мероприятиях, а 28,6% компаний остановились на варианте «страхование экспорта».

Четверть компаний считает значимой мерой для развития экспорта структурное и проектное финансирование, а пятая часть организаций назвала две меры – «услуги международного факторинга» и «софинансирование строительства транспортно-логистической инфраструктуры для расшивки «узких мест» в других странах».

В случае оценки мер поддержки экспорта ни один из вариантов не набрал менее 20%, что, скорее всего, означает высокую заинтересованность во всех мерах, которые может предоставить государство бизнесу для развития поставок за рубеж.

Также респондентам были предложены два утверждения, с которыми они могли согласиться или нет. Во-первых, считают ли российские компании, что бренд «Сделано в России» (Made in Russia) позволит успешнее работать на рынках дружественных стран, а во-вторых, следует ли государству для ускорения экономического роста государству полностью легализовать параллельный импорт.

В обоих случаях более трёх четвертей представителей бизнеса выбрали утвердительный ответ. Между ответами компаний различного размера или из разных отраслей отличий нет.