Оценка бизнесом финансовых мер поддержки в условиях распространения Covid-19

Оценка бизнесом финансовых мер поддержки в условиях распространения Covid-19

Пандемия новой коронавирусной инфекции нарушила прогнозы развития мировой экономики и, разумеется, национальных экономик. Кризис развивался стремительно, однако многие его последствия ещё отложены, в том числе с учётом неопределённых последствий второй и предсказываемой рядом экспертов третьей волн. Нас может ожидать ещё большее снижение темпов роста ВВП, рост безработицы, сокращение спроса и объёма торговли.

Для того чтобы помочь бизнесу преодолеть последствия распространения новой коронавирусной инфекции, Правительством РФ были разработаны различные меры поддержки. Основной пакет финансовых мер был предложен в апреле-мае 2020 года, однако и в последующие месяцы к нему добавлялись новые меры, нацеленные на помощь различным группам организаций.

В сентябре-октябре 2020 года РСПП провёл опрос среди своих членов о мерах финансовой поддержки бизнеса, целью которого стало выяснить, насколько действенной и востребованной оказалась предложенная поддержка.

В опросе приняли участие 267 компаний.

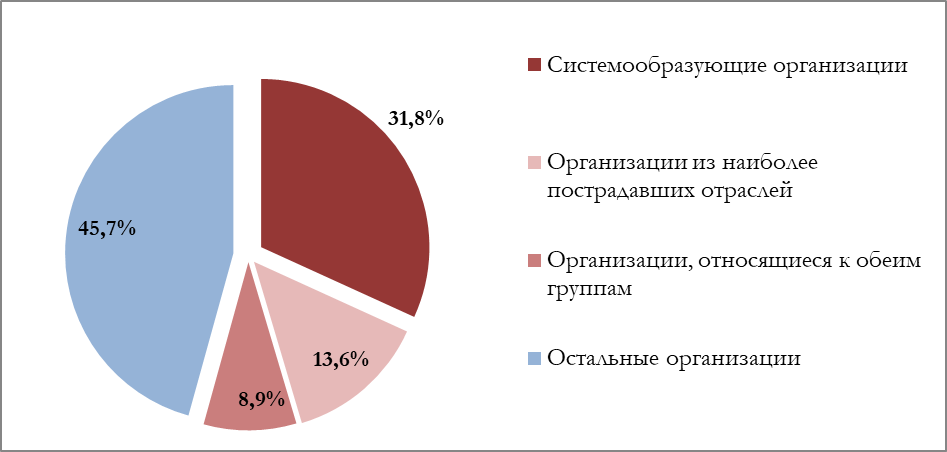

Почти треть опрошенных включены в Перечень системообразующих организаций российской экономики, 13,6% организаций заняты в отраслях, наиболее пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции. 8,9% респондентов отметили, что их компании относятся к обеим группам.

Целевые группы для оказания поддержки со стороны государства

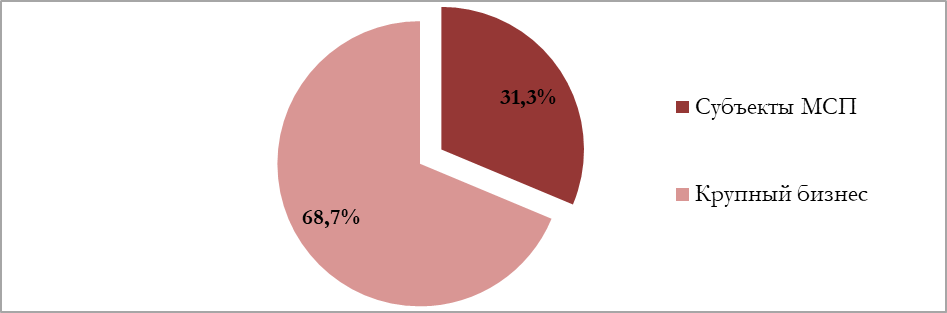

Ряд финансовых мер нацелен на компании малого и среднего бизнеса. 31,3% участников опроса относятся к категории МСП (по критерию «численность занятых»).

Размер компаний

Некоторые меры направлены на поддержку определённых секторов: строительного, транспортного (авиа-, авто- и водные перевозки), финансового, сельскохозяйственного, социально ориентированного (СОНКО), туристической отрасли. Также отдельные меры разработаны для производственных компаний из автомобильной промышленности, фармацевтической промышленности, медицинской промышленности.

Среди общего числа опрошенных максимальную долю – 44,5% – составляют промышленные компании. К финансовому сектору отнесли себя 11,8% организаций. Чуть ниже – 9,1% – доля строительных компаний. 7,2% респондентов указали варианты «транспортировка и хранение» и «оптовая и розничная торговля». Добывающий и энергетический секторы представляют 6,5% компаний.

Также в опросе приняли участие организации, занятые в отрасли «деятельность: профессиональная, научная, техническая», в сельском хозяйстве, в образовании, в туризме, в сфере ЖКХ, в телекоммуникационной сфере, в недвижимости.

Вид деятельности компании (по ОКВЭД 2020)

*Компании могли указать несколько видов экономической деятельности, поэтому совокупная доля не сводится к 100%. Другое – «сельское хозяйство», «образование», «ЖКХ», «деятельность: профессиональная, научная, техническая», «туризм», «телекоммуникации», «аренда и операции с недвижимостью».

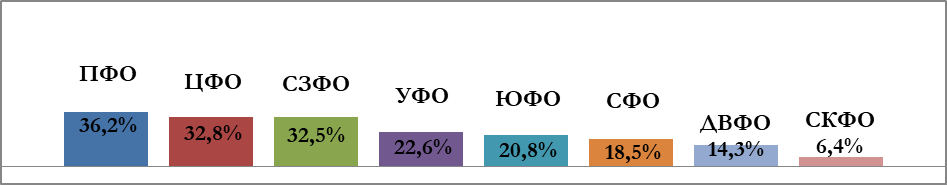

Распределение по федеральным округам приведено на диаграмме:

Региональная представленность

*Компании могли указать несколько федеральных округов, поэтому совокупная доля не сводится к 100%.

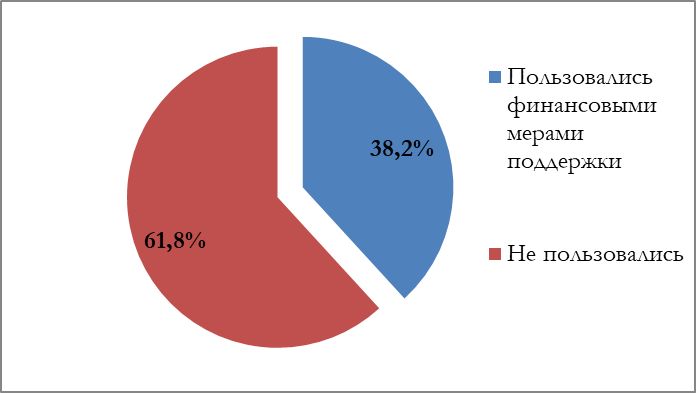

Около 40% респондентов воспользовались хотя бы одной финансовой мерой поддержки – либо из предложенного в анкете списка, либо из тех, что они могли добавить в список сами.

Две трети компаний, применивших на практике финансовые меры поддержки, указали один вариант из списка. Двумя мерами воспользовались 11,8% организаций, тремя – 13,7% компаний. Доля компаний, сумевших получить четыре и более меры поддержки, составила 7,9%.

Шансы получить несколько мер поддержки выше у компаний, занятых в наиболее пострадавших отраслях, – всего половина из них отметила только один вариант из списка. Две меры поддержки получили 12,5% организаций (доля совпадает с долей в общем распределении данных). Почти четверть – 22,5% – воспользовалась тремя мерами поддержки, а 15% компаний, входивших в эту категорию, смогли применить четыре и более меры.

Различие между системообразующими предприятиями и остальными компаниями наблюдается в единственном случае – если первые принадлежат также и к наиболее пострадавшим отраслям экономики. Такие компании значимо чаще других отвечали, что воспользовались четырьмя мерами поддержки.

Субъекты малого и среднего бизнеса почти в три раза чаще крупных компаний пользовались набором из трёх и более мер поддержки – в процентах соотношение 40,7% против 14,9%. Результаты опроса однозначно подтверждают: разработанные меры направлены в первую очередь на поддержку наиболее уязвимых компаний-субъектов малого и среднего бизнеса.

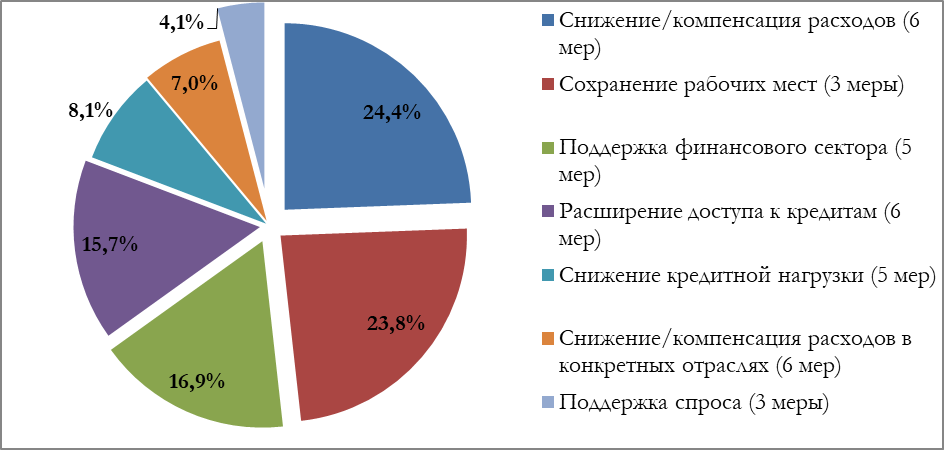

Наиболее часто упоминаемыми стали меры поддержки, направленные на снижение или компенсацию расходов всех компаний и/или МСП, а также меры, нацеленные на сохранение рабочих мест компаний из наиболее пострадавших отраслей. Доля каждой из двух категорий составит около четверти, если принять за 100% общее число ответов «воспользовались мерой». Близкие доли – 16,9% и 15,7% – составили категории «меры поддержки финансового сектора» и «меры, направленные на расширение доступа к кредитам». В два раза ниже доля упоминаний мер, позволяющих снизить кредитную нагрузку.

Реже всего компании отмечали две категории финансовых мер поддержки:

- узкоотраслевые меры, разработанные для снижения или компенсации расходов организаций, которые заняты в туризме, в авиаперевозках, в водном транспорте, в торговле, в производстве электронных компонентов и радиоэлектроники, в отраслях, предполагающих контакт персонала с посетителями;

- и меры, нацеленные на поддержку спроса на продукцию автопрома, на авиаперевозки и на туристические поездки.

Категории мер поддержки по частоте упоминаний

*Доли приведены к сумме ответов «воспользовались мерой»

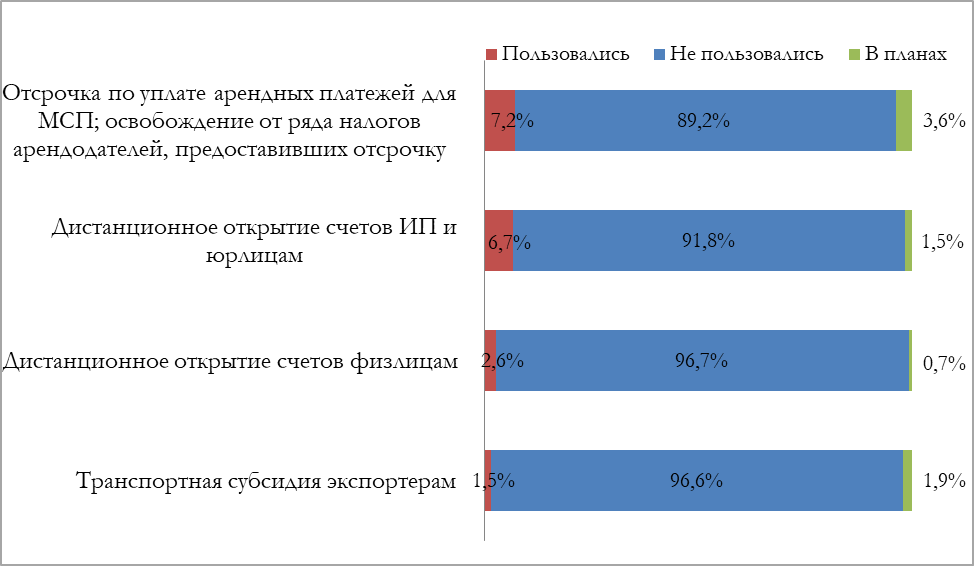

Далее будут представлены данные по востребованности финансовых мер поддержки. В каждом случае за 100% будет принята целевая группа возможных получателей, которым предназначалась та или иная мера. На диаграммах будут объединены данные внутри категории, однако в некоторых случаях целевые группы могут различаться. Варианты, предложенные самими респондентами, не показаны на диаграмме, так как конечные получатели – конкретные компании из различных целевых групп.

I. Меры, направленные на снижение / компенсацию расходов компаний

|

Целевая группа |

|

|

1. Дистанционное открытие счетов ИП и юрлицам |

Все отрасли |

|

2. Дистанционное открытие счетов физлицам |

Все отрасли |

|

3. Транспортная субсидия экспортерам (упрощенный порядок получения ежеквартально в заявительном порядке, исключение штрафов за недостижение показателей результативности) |

Все отрасли |

|

4. Отсрочка по уплате арендных платежей для МСП; освобождение от налога на имущество, земельного налога и авансовых платежей по ним, налога на имущество физических лиц для арендодателей, предоставивших отсрочку |

Субъекты МСП |

|

5. Другое (варианты компаний): Предоставление в 2020 году средств из ФНБ на реализацию проекта по развитию ж/д инфраструктуры БАМа и Транссиба; субсидия на возмещение недополученных доходов для исключения банкротства предприятия вследствие возникновения обстоятельств непреодолимой силы (городской бюджет); снижение суммы платежей за аренду для компаний из отрасли «деятельность СМИ»; снижение суммы арендных платежей за земельные участки под строительство; возмещение кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации в 2020 году(ПП №566 от 23.04.2020) |

|

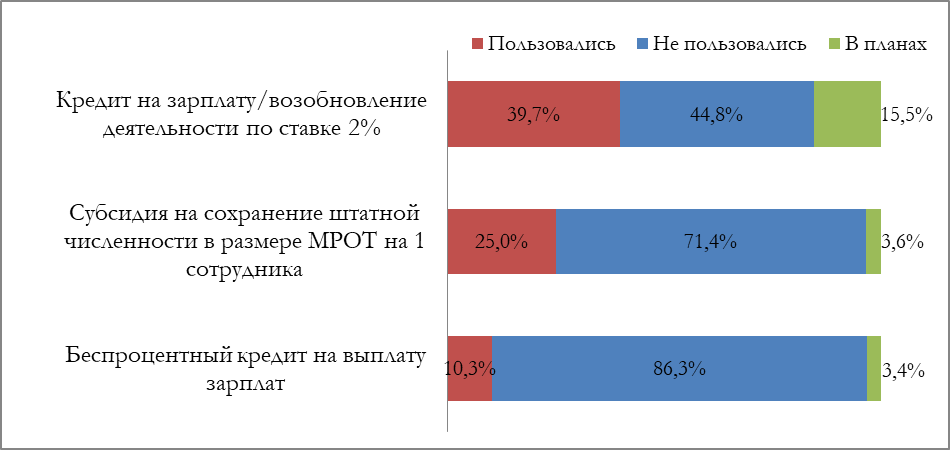

II. Меры, направленные на сохранение рабочих мест

|

Целевая группа |

|

|

1. Субсидия на сохранение штатной численности в размере МРОТ на 1 сотрудника |

МСП из наиболее пострадавших отраслей |

|

2. Беспроцентный кредит на выплату зарплат (для финансирования заработных плат в размере, равном произведению численности работников и суммы МРОТ) |

Наиболее пострадавшие отрасли |

|

3. Кредит на зарплату/возобновление деятельности по ставке 2% с возможностью списания |

Наиболее пострадавшие отрасли; СОНКО; отрасли, требующие возобновления деятельности |

|

4. Другое (варианты компаний): Предоставление займов членам СРО на выплату заработной платы (ПП №938 от 27.06.2020 года) |

|

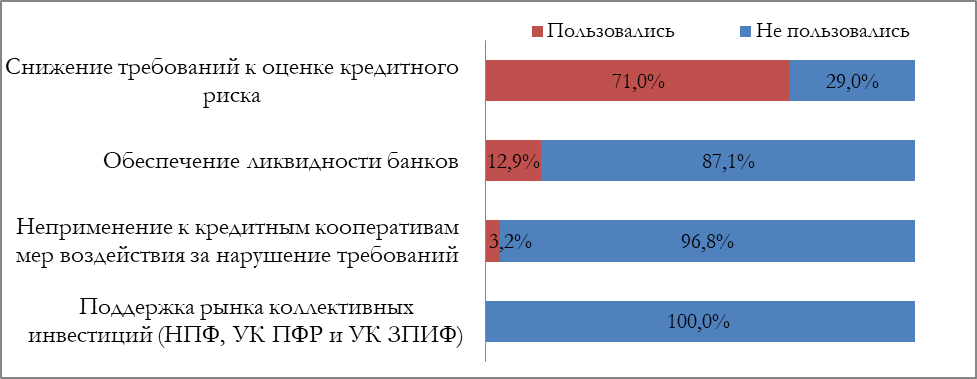

III. Поддержка финансового сектора

|

Целевая группа |

|

|

1. Обеспечение ликвидности банков (включение в ломбардный список ряда ипотечных облигаций, снижение ставки по безотзывным кредитным линиям Банка России, возможность отражать на балансах долевые и долговые ценные бумаги по стоимости на 1 марта) |

Банки и финансовые институты |

|

2. Снижение требований к оценке кредитного риска |

Банки и финансовые институты |

|

3. Неприменение к кредитным кооперативам мер воздействия за нарушение требований законодательства в части соблюдения финансовых нормативов и размера резервного фонда |

Банки и финансовые институты |

|

4. Поддержка рынка коллективных инвестиций (НПФ, УК ПФР и УК ЗПИФ) |

Банки и финансовые институты |

|

5. Другое (варианты компаний): -------------- |

|

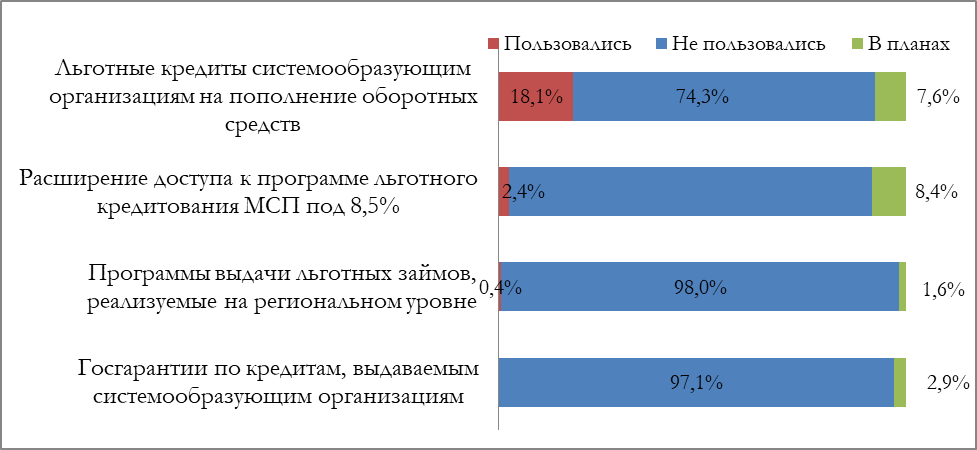

IV. Меры, направленные на расширение доступа к кредитам

|

Меры поддержки |

Целевая группа |

|

1. Расширение доступа к программе льготного кредитования МСП под 8,5% |

МСП |

|

2. Льготные кредиты, выданные в 2020 году системообразующим организациям на пополнение оборотных средств |

Системообразующие организации |

|

3. Государственные гарантии по кредитам, выдаваемым системообразующим организациям |

Системообразующие организации |

|

4. Программы выдачи льготных займов, реализуемые на региональном уровне |

Все отрасли |

|

5. Другое (варианты компаний): размещение в 2020 году бессрочных облигаций в целях финансирования инвестиционной программы компании-естественной монополии (распоряжение Правительства РФ №1250-р от 13 мая 2020 г.); программа кредитования на условиях льготной процентной ставки Сбербанка РФ совместно с Министерством сельского хозяйства Российской Федерации |

В предложенной анкете присутствовали ещё две меры: «льготные займы ФРП на выпуск медицинских товаров», она предназначена фармацевтическим компаниям и организациям, занятым в производстве медицинских изделий, СИЗ, антисептиков; «льготные кредиты для экспортёров сельхозпродукции», предназначена компаниям АПК. К сожалению, оценить востребованность мер невозможно, выборка по целевым группам нерепрезентативна.

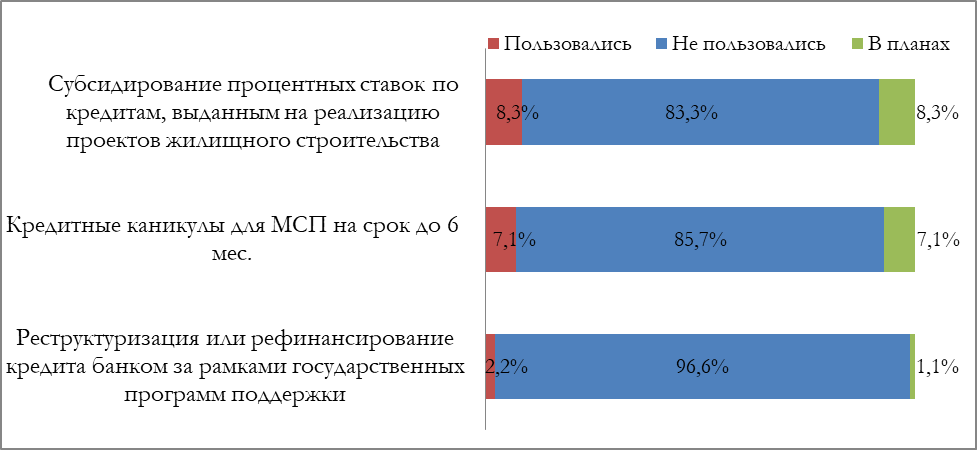

V. Меры, направленные на снижение кредитной нагрузки

|

Меры поддержки |

Целевая группа |

|

1. Реструктуризация или рефинансирование кредита кредитной организации за рамками имеющихся государственных программ поддержки |

Все отрасли |

|

2. Кредитные каникулы для МСП на срок до 6 мес. и снижение платежей по кредиту после окончания льготного периода (Программа «3 по 1/3») |

МСП из наиболее пострадавших отраслей |

|

3. Субсидирование процентных ставок по кредитам, выданным на реализацию проектов жилищного строительства |

Строительство |

|

4. Другое (варианты компаний): Увеличение авансирования прямых государственных контрактов до 80% в 2020 году; реструктуризация бюджетных кредитов |

|

В предложенной анкете присутствовали ещё две меры: «Реструктуризация льготных краткосрочных кредитов аграриев» и «Отсрочка по процентам и по выплате основного долга за 2020 год по льготным инвестиционным кредитам», обе предназначены компаниям АПК. К сожалению, оценить востребованность мер невозможно, выборка по этой целевой группе нерепрезентативна.

VI-VII. Меры, направленные на снижение или компенсацию расходов компаний из конкретных отраслей

Меры, направленные на поддержку спроса компаний из конкретных отраслей

|

Меры поддержки |

Целевая группа |

|

1. Субсидии туроператорам на компенсацию убытков, связанных с невозвратными тарифами по авиаперевозкам и на вывоз российских туристов |

Туризм |

|

2. Отмена обязательных взносов туроператоров в фонд «Турпомощь» в 2020 году |

Туризм |

|

3. Субсидии авиакомпаниям в связи со снижением доходов в результате падения объемов пассажирских воздушных перевозок |

Авиаперевозки |

|

4. Субсидии аэропортам на частичную компенсацию снижения доходов в результате падения объемов пассажирских воздушных перевозок |

Авиаперевозки |

|

5. Субсидии российским судоходным компаниям, осуществляющим морские и речные круизные перевозки |

Водный транспорт |

|

6. Снижение комиссии по торговому эквайрингу на 6 мес., предоставляемое банками (не более 1%) |

Торговля |

|

7. Субсидии для производителей электронных компонентов и радиоэлектронной аппаратуры (упрощенный порядок единовременного получения годового объёма субсидий) |

Производство электронных компонентов и радиоэлектроники |

|

8. Субсидии на средства дезинфекции субъектам МСП и социально ориентированным НКО (СОНКО) |

Отрасли, предполагающие контакт персонала с посетителями |

|

Меры поддержки |

Целевая группа |

|

1. Субсидии на стимулирование внутренних туристических поездок через возмещение части стоимости туристских услуг |

Туризм |

|

2. Возмещение расходов авиакомпаниям на вывоз российских туристов из стран, в которых были введены ограничения в связи с распространением коронавируса |

Авиаперевозки |

|

3. Стимулирование спроса на продукцию автомобильной отрасли (субсидирование кредитования, льготный лизинг, закупка транспорта для государственных нужд) |

Автомобильная промышленность |

По этим двум категориям финансовых мер поддержки невозможно предоставить результаты, так как целевые группы очень узкие, собранная выборка нерепрезентативна.

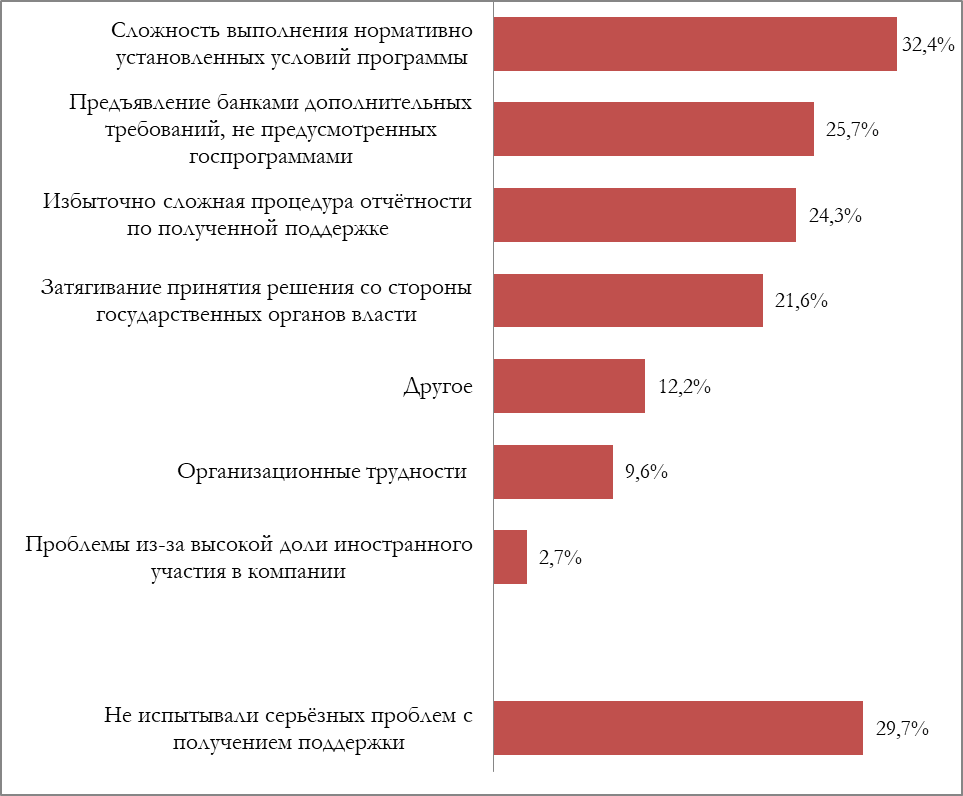

С какими проблемами и ограничениями сталкивались компании при получении финансовых мер поддержки? Трети компаний сложно было выполнить нормативно установленные условия программы (к примеру, требование о сохранении 100% численности персонала на длительный период, требование наличия задолженности не более 10 тыс. рублей по платежам в бюджет в ПП №582 и т.п.). Четверть столкнулась с дополнительными требованиями со стороны банков (например, требование вести зарплатный проект в банке, запрос излишних подтверждающих документов, установление невыполнимых бюрократических требований). Все эти требования не были изначально предусмотрены государственными программами поддержки.

Примерно столько же компаний считают ограничением избыточно сложную процедуру отчётности. Чуть меньше – 21,6% участников опроса – отметила вариант «проблемой стало затягивание принятия решений со стороны государственных органов власти».

12,2% компаний сформулировали собственные ответы.

С организационными трудностями столкнулась десятая часть компаний, применивших меры на практике (к примеру, с отказом в удалённом открытии счетов). Только 2,7% указали как проблему высокую долю иностранного участия.

29,7% организаций из общего числа воспользовавшихся поддержкой заявили, что серьёзных проблем у них не было.

Проблемы и ограничения, с которыми столкнулись компании при получении мер поддержки

*Компании могли указать несколько вариантов ответа, поэтому совокупная доля не сводится к 100%.

**На вопрос отвечали только компании, которые смогли воспользоваться какими-либо мерами финансовой поддержки.

Для полноты информации приведены ответы, сформулированные самими компаниями:

-

Длительность в решении вопросов по льготному кредитованию по ПП №582 и недостаточность льготного периода (не более 1 года) срока льготного кредитования. Большинство банков отказывает в дополнительном кредитовании, так как не хочет принимать на себя риски резервирования в отношении убыточных заёмщиков.

Мораторий на резервирование ЦБ РФ в отношении убыточных заёмщиков действует до апреля 2021 года. Вместе с тем, убытки, полученные из-за потери выручки компаниями наиболее пострадавших отраслей в 2020 году, потребуют нескольких лет для перекрытия прибылью. Накопленные в 2020 году убытки не будут перекрыты прибылью 2021 года, заёмщики останутся проблемными в 2021 году и у банков возникнут риски резервирования с апреля 2021 года. - Дополнительные требования для получения кредита по господдержке, навязывание дополнительных продуктов банка, комиссий и продуктов.

- Задержка по времени предоставления субсидий в банке, нет обратной связи.

- Затягивание принятия и исполнения решения по поддержке на уровне Мурманской области.

- Затягивание решения вопроса о внесении изменения в перечень системообразующих предприятий.

- Неоднозначность трактовок в нормативных актах.

- Отсутствие официальных ответов со стороны кредитующих организаций, затягивание в решении вопроса о предоставлении кредита, ссылка банков на отсутствие лимитов.

По целевым группам различий в ответах нет, за исключением одного – респонденты, представляющие системообразующие предприятия, значимо реже указывали вариант «не было серьёзных проблем с получением поддержки». Только 17,6% из них ответили так. В данных по остальным компаниям доля компаний, сумевших избежать проблем, достигает 41%.

Напомним, что только 18,1% из системообразующих организаций смогли применить на практике одну меру поддержки, разработанную специально для этой целевой группы, – льготные кредиты на пополнение оборотных средств. За государственными гарантиями по кредитам, выдаваемым системообразующим организациям, на момент проведения анкетирования не обратилась ни одна компания из общего числа участников опроса.

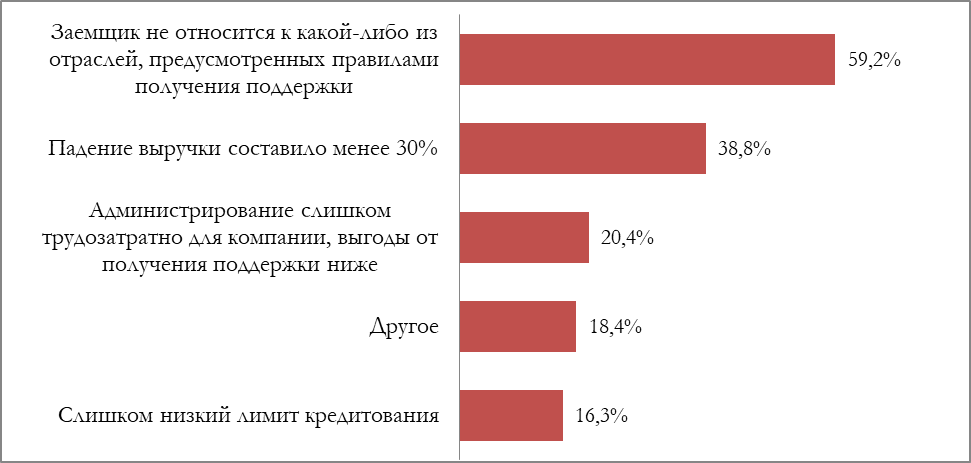

59,2% потенциальных заёмщиков не смогли воспользоваться этими мерами, так как они не относятся к отраслям, предусмотренным правилами получения поддержки. У 38,8% предприятий падение выручки составило менее 30%.

Пятая часть системообразующих организаций решила, что администрирование мер поддержки слишком трудозатратно, выгоды от получения будут ниже. Примерно столько же респондентов дали собственные ответы. По мнению 16,3% компаний, предложенный кредитный лимит слишком низкий.

Причины, по которым системообразующие организации не смогли получить меры поддержки для этой целевой группы

*Компании могли указать несколько вариантов ответа, поэтому совокупная доля не сводится к 100%.

**На вопрос отвечали только системообразующие организации, не получившие поддержку

Причины, которые привели сами компании, довольно разнообразны и значимы:

- невозможно воспользоваться льготным кредитом на пополнение оборотных средств, т.к. условия предоставления кредита не выполнимы – в период субсидирования нельзя выплачивать дивиденды.

- компании могут быть включены в перечень системообразующих на региональном уровне, но не входить в данный перечень на федеральном уровне. Все предлагаемые меры поддержки распространяются только на предприятия, включенные в федеральный перечень системообразующих предприятий.

- компании не входят в группы очень высокого и высокого риска по результатам стресс-теста (ответ двух респондентов).

- непрозрачный, излишне усложненный механизм получения помощи (включая механизм оценки потребности в помощи).

- финансовое состояние компаний не позволяет претендовать на меры поддержки.

Если говорить обо всех компаниях-участницах опроса, то 61,8% из них не смогли воспользоваться финансовыми мерами поддержки.

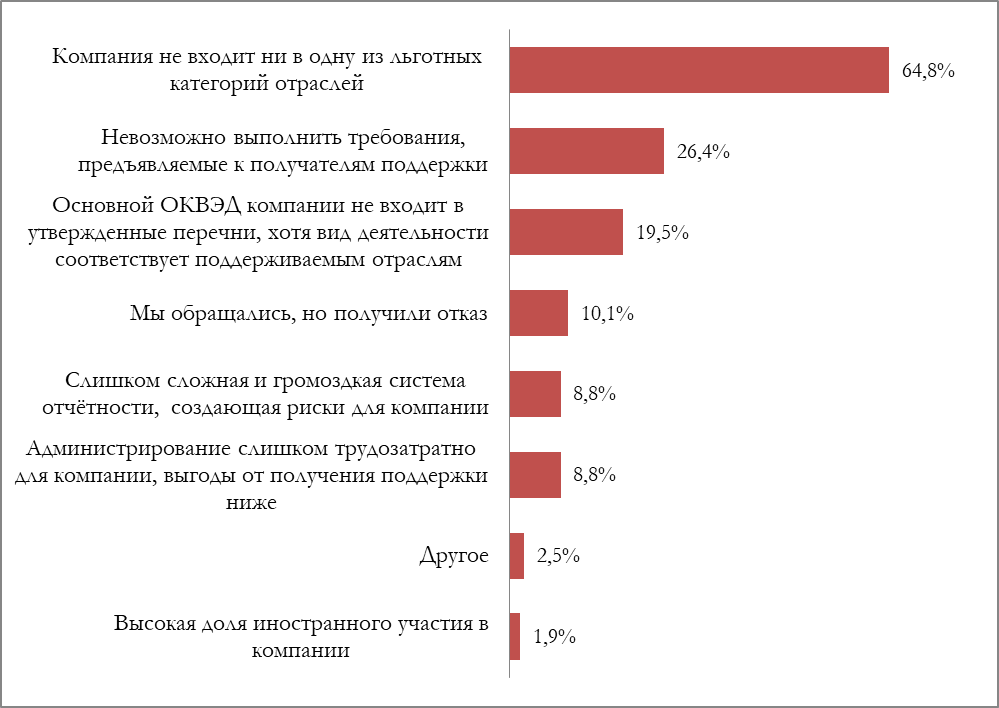

Главная причина – компании не входят ни в одну из льготных категорий. Так ответили более две трети респондентов, не получавших поддержку.

26,4% организаций уверены, невозможно выполнить все требования, предъявляемые к получателям поддержки (например, сохранение занятости на уровне не менее 90%, отсутствие задолженности по налогам, падение выручки более чем на 30% и т.д.).

Пятая часть остановилась на варианте «основной ОКВЭД компании не входит в утвержденные перечни, хотя вид деятельности соответствует поддерживаемым отраслям».

10,1% компаний обращались за какими-либо мерами из списка, но получили отказ. Респонденты уточнили, почему пришёл отказ: их организации не выполнили условия по падению выручки; либо не соответствовали критериям, указанным в постановлениях Правительства; не соответствовали критериям финансовой устойчивости; либо не могли предоставить имущество под залог. В ряде случаев представители банков заявили, что «деньги на эти цели закончились». Несколько организаций пока ожидают ответ.

По словам 8,8% компаний, получение мер поддержки сопряжено с рисками из-за слишком сложной и громоздкой системы отчётности. Столько же организаций, взвесив все издержки и выгоды, сделали для себя вывод, что администрирование слишком трудозатратно и не компенсируют возможные выгоды.

Наименее популярным ответом стал «причина – высокая доля иностранного участия», набравший 1,9%.

Причины, по которым компании не воспользовались финансовыми мерами поддержки

*Компании могли указать несколько вариантов ответа, поэтому совокупная доля не сводится к 100%.

Несколько участников опроса дали собственные ответы:

- получение поддержки со стороны государства в текущих условиях не требуется;

- сложно связаться с нужными специалистами для консультации (например, в РЭЦ).

Респондентами также отмечалась проблема – их компании, будучи градообразующими, оказывают существенное влияние на развитие региона; они поставляют продукцию для системообразующих организаций, но по критерию «выручка» не могут быть включены в Перечень систеообразующих организаций российской экономики. Такие компании формально попадают в «серую» зону, не получая поддержку ни по одной из существующих программ.

Представители крупного бизнеса в два раза чаще остальных компаний сталкивались с невозможностью выполнить требования, предъявляемые к получателям поддержки.

В случае сравнения ответов группы «компании из наиболее пострадавших отраслей» и других организаций ровно такое же соотношение – 2 к 1. Для этой целевой группы невозможность выполнить нормативные требования стала главной причиной, по которым компании не смогли воспользоваться поддержкой. Также многие компании из наиболее пострадавших отраслей – 40,9% – ответили, что их основной ОКВЭД не входит в утверждённые перечни, хотя вид деятельности соответствует поддерживаемым отраслям, поэтому они не смогли получить поддержку. У других компаний этот вариант находится ближе к концу списка с долей 15,4%.

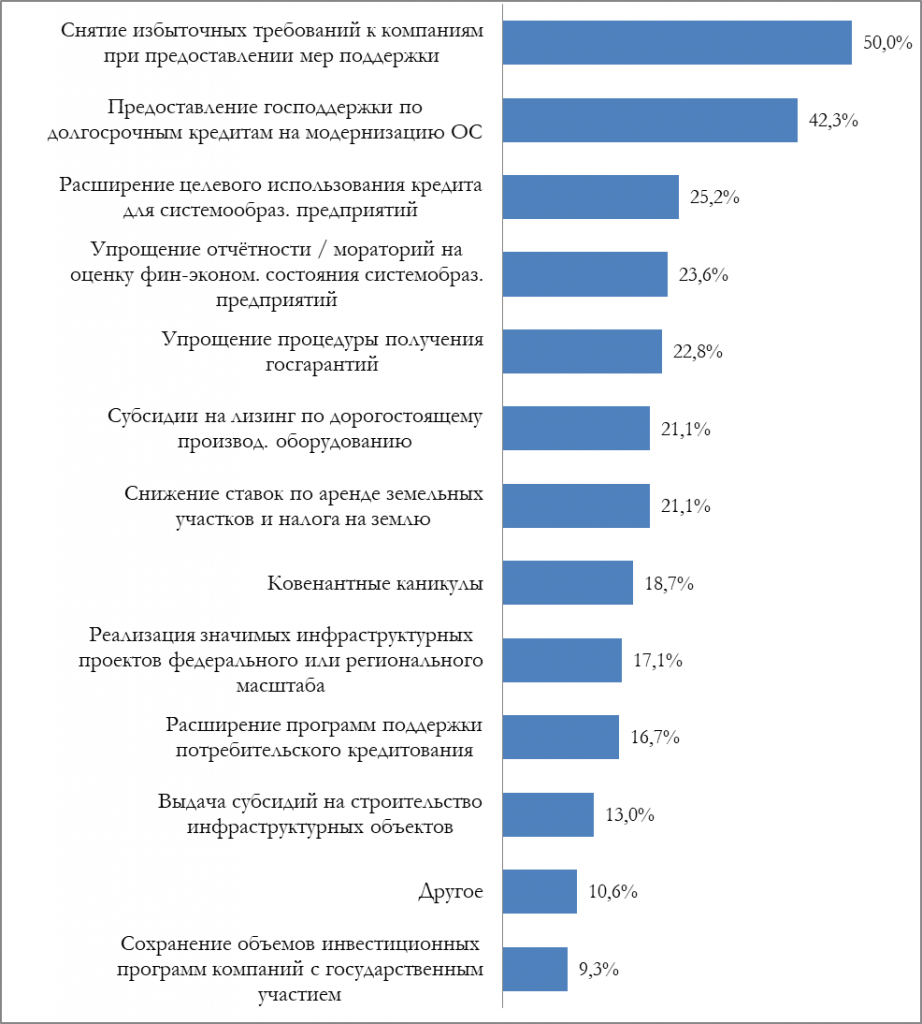

В ходе опроса респондентам было предложено назвать дополнительные меры, остро необходимые российскому бизнесу в условиях кризиса.

На первом месте оказалась просьба снять избыточных требований к компаниям при предоставлении мер поддержки (расширить перечень наиболее пострадавших отраслей, установить более гибкие критерии при отнесении к субъектам МСП, предусмотреть реализацию мер для субъектов МСП, в уставном капитале которых 100% доля крупных предприятий). Для бизнеса важна также возможность получить государственную поддержку по долгосрочным кредитам на обновление, модернизацию основных средств производственного назначения, но пока эта мера не реализована.

Два варианта-лидера набрали максимальные доли – 50% и 42,3%, соответственно.

Примерно в равной степени нужны такие меры, как:

- расширение целевого использования кредита на пополнение оборотных средств для системообразующих предприятий;

- упрощение отчётности или мораторий на оценку финансово-экономического состояния системообразующих предприятий;

- упрощение процедуры получения государственных гарантий;

- получение субсидий на лизинговые платежи за использование дорогостоящего оборудования производственного назначения;

- снижение ставки по аренде земельных участков и налога на землю.

Их указали порядка 20-25% опрошенных компаний.

Следующая группа мер – «установить ковенантные каникулы», «обеспечить реализацию значимых инфраструктурных проектов федерального или регионального масштаба», «обеспечить потребительский спрос за счёт расширения потребительского кредитования» – составила долю в интервале 17-19%.

Следует предусмотреть выдачу субсидий на строительство инфраструктурных объектов, по мнению 13% респондентов. Десятая часть организаций считает, что необходимой дополнительной мерой станет сохранение объёмов инвестиционных программ компаний с госучастием.

Сравнение ответов различных целевых групп:

Системообразующие организации однозначно чаще выбирали из списка меры, направленные на поддержку этой группы компаний. В три раза реже остальных представители системообразующих предприятий отмечали меру «обеспечить потребительский спрос за счёт расширения программ потребкредитования».

Более четверти системообразующих организаций и компаний из наиболее пострадавших отраслей заинтересованы в предоставлении господдержки по долгосрочным кредитам на обновление, модернизацию основных средств производственного назначения, а также в установлении ковенантных каникул. Эти меры они указывали в два раза чаще, чем другие компании.

Субъекты малого и среднего бизнеса нуждаются в снижении ставок по аренде земельных участков и налога на землю в большей степени, чем крупные компании. Эту дополнительную меру отметили 28,8% субъектов МСБ, среди крупных организаций доля ниже – 17,5%.

Дополнительные финансовые меры поддержки, которые необходимы российскому бизнесу

*Компании могли указать несколько вариантов ответа, поэтому совокупная доля не сводится к 100%.

Значительное число участников опроса сформулировали самостоятельно варианты мер, которыми нужно дополнить существующий пакет мер государственной поддержки. Некоторые из них кажутся реалистичными и выполнимыми в условиях кризиса.

Дополнительные необходимые меры для системообразующих организаций:

- упростить для системообразующих предприятий процедуру внесения изменений в соглашения по господдержке (СПИК, КППК и другие) в связи с ухудшением целевых показателей, предусмотренных соглашениями;

- увеличить лимит кредитных средств на пополнение оборотных средств, доступных для системообразующим предприятий;

- снять запрет на выплату дивидендов для системообразующих организаций РФ по ПП РФ от 24 апреля 2020 г. № 582, распоряжению Правительства РФ от 24 апреля 2020 г. №1134-р;

- увеличить предельный размер финансирования по ПП РФ от 24 апреля 2020 № 582 до 2-х кратной среднемесячной выручки Заёмщика, уменьшенной на величину среднемесячных амортизационных отчислений и среднемесячной чистой прибыли Заёмщика;

- предусмотреть дальнейшее расширение кредитных лимитов и пролонгация кредитов для покрытия новых убытков на 2021-2022 годы;

- реализовать прямые меры господдержки для предотвращения банкротства системообразующих компаний.

Меры для компаний из наиболее пострадавших отраслей:

- установить единый перечень пострадавших отраслей. В настоящее время перечень по ПП РФ от 03.04.2020 №434 шире, чем перечень по ПП от 02.04.2020 №409, что лишает отдельные категории налогоплательщиков из пострадавших отраслей получить отсрочку (рассрочку) по страховым взносам (например, с кодом ОКВЭД 49.10.1);

- субсидировать расходы субъектов из наиболее пострадавших отраслей на мероприятия, направленные на восстановление объемов сбыта продукции и услуг (включая расходы на открытие новых офлайн и онлайн торговых точек), рассмотреть этот вариант в качестве альтернативы расширению программ поддержки потребительского кредитования;

- учитывать основной вид деятельности для определения пострадавших отраслей учитывать основной вид деятельности не только по сведениям из ЕГРЮЛ, а использовать статистические данные или данные ежегодного подтверждения основного вида деятельности в ФСС;

- предусмотреть полную компенсацию дополнительных затрат на санитарно-противоэпидемические мероприятия, осуществленные компанией в связи с соответствующими предписаниями Роспотребнадзора.

Меры для финансового сектора:

- продлить регуляторные послабления по резервам, а именно: право банков не ухудшать до 31.12.2020 оценку качества обслуживания долга и/или финансового положения и/или категории качества ссуд (в том числе по причине проведения реструктуризации), осуществлённые по состоянию на 01.03.2020 по кредитам нефинансовых организаций (за исключением МСП), обусловленные действием системных факторов распространения коронавирусной инфекции. При этом продлить до 1 июля 2021 года право банков сформировать резервы по кредитам нефинансовых организаций (за исключением МСП), реструктурированным в связи с пандемией до 31 декабря 2020 года;

- расширить возможности инвестирования средств субъектов коллективных инвестиций;

- разделить риски невозврата основного долга кредита государству вместе с банками в виде государственных гарантий. В настоящий момент риски лежат на банках, что сдерживает их желание обеспечивать обратившиеся компании льготными кредитами.

Меры для оборонной промышленности:

- увеличить процент авансирования по государственным контрактам в рамках ГОЗ, регламентировать проведение финансирования контрактов по всей цепочке кооперации в целях обеспечения проведения платежей в достаточном объеме до нижних уровней кооперации.

Меры для всех отраслей:

- установить пониженные ставки страховых взносов для отраслей с высокой долей расходов на оплату труда.

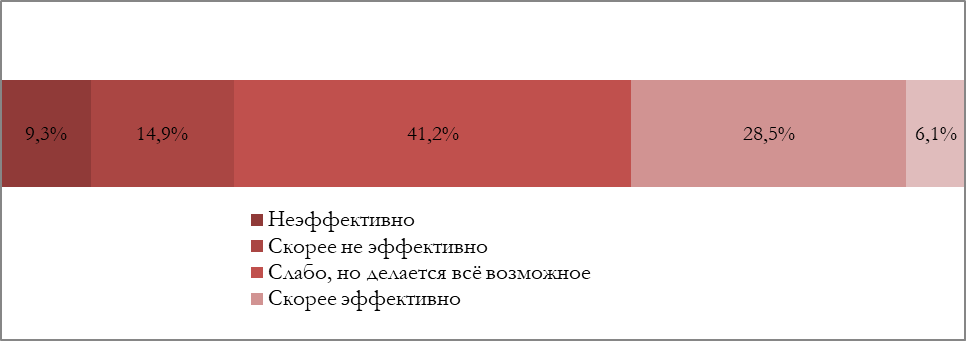

В заключение опроса мы попросили оценить эффективность пакета финансовых мер по 5-балльной шкале, где «1» – неэффективно, «3» – слабо, но делается всё возможное, «5» – эффективно.

Большинство респондентов остановилось на ответе «слабо, но делается всё возможное», его доля составила 41,2%. Ответ «скорее эффективно» указали 28,5% участников опроса. Эффективными меры кажутся 6,1% компаний. Оценки из негативного спектра дали меньшее число организаций: доля варианта «меры скорее неэффективны» равна 14,9%, крайне отрицательного ответа – 9,3%.

Оценка эффективности финансовых мер поддержки

Системообразующие предприятия оценивают эффективность мер выше остальных компаний: в их случае равные доли – 37% – набрали варианты «слабо, но делается всё возможное» и «меры скорее эффективны».

Для субъектов малого и среднего бизнеса характерны негативные оценки мер поддержки: из них 17,1% назвали меры неэффективными. Только 5,7% представителей крупных компаний согласились с этим.