Экспортная деятельность компаний

Внешнеэкономическая деятельность российских компаний в изменившихся глобальных условиях

В опросе, проведённом РСПП в июле 2022 года, приняли участие крупнейшие российские компании-экспортёры. Также анкеты поступили от респондентов, представляющих малый и средний бизнес (их доля в выборочной совокупности – 20%). Традиционно шире всего представлено мнение промышленных компаний – от компаний, занятых в этом секторе, поступило 60,4% анкет. Относительно активное участие в опросе приняли организации отрасли «деятельность профессиональная, научная, техническая» (их доля 20,8%). Также в числе респондентов представители таких отраслей, как: «транспортировка и хранение», «добыча полезных ископаемых», «торговля оптовая и розничная», «сельское хозяйство», «энергетика» и «строительство». Их доля не превышает 8% . Важно отметить, что предприятия, решившие ответить на вопросы о ситуации в экспорте в текущих условиях, представляют собой ключевых игроков на российском рынке – их выручка суммарно за 2021 год достигла почти 8 триллиона рублей, что в процентном отношении составляет 6% от ВВП. Помимо этого, эти компании являются крупнейшими работодателями: число занятых на предприятиях-участниках опроса в совокупности равно 380 000 человек .

Характеристики экспортной деятельности компаний: динамика экспорта

В опросе приняли участие как компании, для которых поступления от экспорта не столь значимы в совокупной выручке, так и организации, которым именно экспорт приносит основные доходы.

Собственно, у половины опрошенных организаций экспортная выручка до 24 февраля 2022 года составляла менее 10% в общей выручке. Пятая часть респондентов привела данные, что доля экспорта в выручке находилась от 10% до 45%. Четверти организаций экспорт приносил более 45% всей выручки.

Начало военных действий и последовавшая эскалация в санкционной политике привели к тому, что поставлять свою продукцию на экспорт российским компаниям стало сложнее, и это отразилось на объёмах экспортной выручки участников опроса: после 24 февраля уже в 61,5% компаний доля экспорта составляет менее 10%.

В основном, перераспределение произошло за счёт группы компаний, у которых ранее экспортные доходы были в интервале от 10% до 45%. Компаний, экспорт которых превышает 45% от выручки, осталось примерно столько же, сколько было до 24 февраля 2022 года, – около четверти от общего множества опрошенных.

Среднее значение доли экспорта до 24 февраля 2022 года было равно 27,1% в выручке компаний, а после 24 февраля 2022 года оно снизилось до 21,6%. Уменьшение среднего значения на 5,5% статистически значимо.

Не менее показательным представляется расчёт темпов изменения по каждой компании отдельно с последующим распределением значений по группам. Согласно его результатам, уровень экспортных поступлений не изменился в четверти опрошенных компаний. 30,8% респондентов сообщили, что экспортная выручка сократилась более чем в два раза. В 23,1% организаций снижение доли экспорта зафиксировано в интервале от 20% до 50%; в 15,1% компаний экспортные доходы упали менее чем на 20%. Только 5,1% участников отметили рост экспортной выручки.

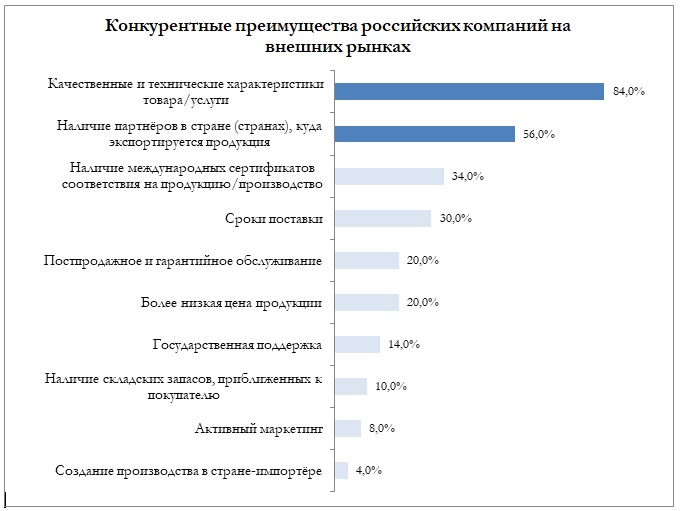

Характеристики экспортной деятельности компаний: конкурентные преимущества

По мнению 84% респондентов, именно качественные и технические характеристики товаров и услуг делают российскую продукцию конкурентоспособной на международном рынке. Вторым по значимости конкурентным преимуществом участники опроса назвали наличие партнёров в стране (странах), куда экспортируется продукция. Правда, разрыв между первым и вторым ответами достигает почти 30%.

Наличие международных сертификатов соответствия на продукцию (производство) и/или сроки поставки отнесли к ключевым конкурентным преимуществам порядка трети опрошенных. Пятая часть компаний выбрала варианты «постпродажное и гарантийное обслуживание» и «более низкая цена продукции».

Государственная поддержка помогает выдерживать конкуренцию на международном рынке, согласно ответам 14% респондентов. Чуть меньше – 10% компаний – остановились на ответе «наличие складских запасов, приближенных к покупателю». Примерно такую же долю составил вариант «ключевое конкурентное преимущество продукции компании – активный маркетинг». Реже всего участники опроса были готовы согласиться с тем, что им помогает в конкурентной гонке создание производства в стране-импортёре.

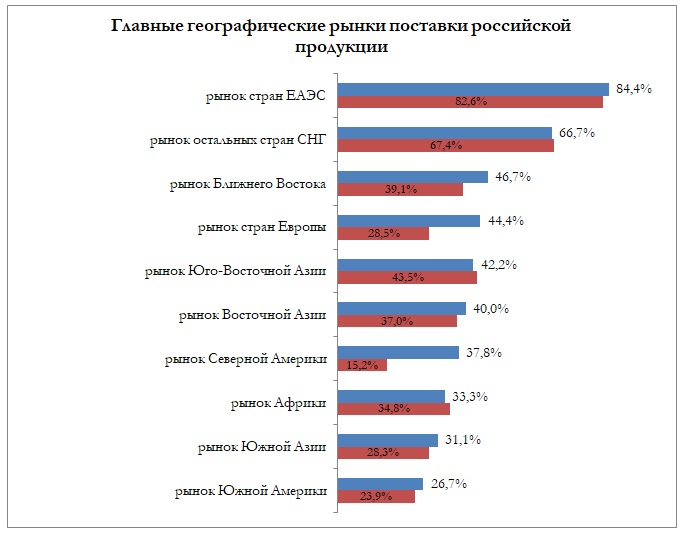

Характеристики экспортной деятельности компаний: географические рынки

Основным географическим рынком, по суммарной доле компаний-экспортёров, до начала военных действий был рынок стран ЕАЭС: на него осуществляли поставки 84,4% опрошенных организаций. Две трети компаний экспортировали на рынок остальных стран СНГ.

Чуть меньше половины респондентов сообщили, что работали на рынке Ближнего Востока и почти такая же доля – в странах Европы. Около 40% организаций осуществляли поставки стран Юго-Восточной и Восточной Азии. Примерно столько же – 37,8% компаний – вели экспортные операции на рынке Северной Америки. Треть направляла свою продукцию в страны Африки и/или на рынок стран Южной Азии. 26,7% опрошенных компаний работали на рынке стран Южной Америки.

Подавляющее большинство из тех, кто работал на рынке стран ЕАЭС до 24 февраля 2022 года (92,1% экспортёров) продолжили поставлять продукцию в ЕАЭС и после этой даты. Примерно так же дело обстоит и у компаний, экспортирующих на рынки остальных стран СНГ, в Южную Америку, в Восточную и Южную Азию. Порядка 80% из организаций сохранили поставки по этим направлениям.

В настоящее время на рынки Африки и Ближнего Востока экспортируют три четверти компаний из числа отметивших, что работали на этих рынках до 24 февраля 2022 года. Поставки в страны Юго-Восточной Азии продолжаются у 63,2% компаний-экспортёров, ранее экспортировавших продукцию в этот регион.

Ожидаемо, хуже всего ситуация выглядит с возможностью работать на рынках стран Европы и Северной Америки – половине организаций пришлось прекратить экспортировать в Европу; экспортные поставки оказались «заморожены» в 64,7% компаний, которые раньше вели торговые операции на рынке Северной Америки.

При этом ряд организаций за последние месяцы сумели выйти на новые для себя рынки, перестроив географию поставок. Большинство из этих компаний – 80% – заинтересовались экспортными возможностями рынков Юго-Восточной Азии. Значимая доля компаний – половина из тех, кто перенёс свою деятельность на новые для себя рынки, – начали поставки в страны Африки, а также в страны СНГ, не входящих в ЕАЭС.

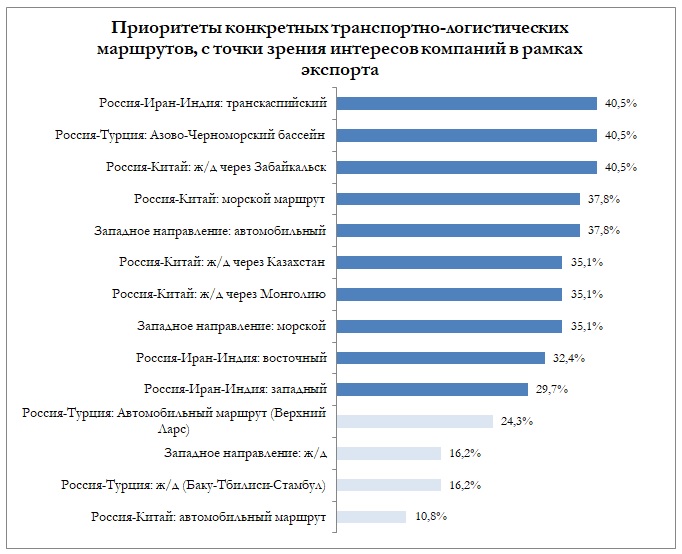

Приоритеты в логистике с точки зрения интересов компаний-экспортёров и импортёров

Компании примерно в равной степени заинтересованы в развитии транспортно-логистических коридоров – Россия-Иран-Индия, Россия-Турция, Западного направления. Суммарно две трети и более респондентов отметили один или несколько маршрутов, по которым осуществляется движение товаров внутри каждого транспортно-логистического коридора и которые необходимо модернизировать. Однако самый высокий приоритет у российского-китайского направления: в совокупности 80% компаний видят необходимость в развитии одного или нескольких маршрутов, по которым можно поставлять их продукцию в Китай.

Востребованность конкретных видов транспорта и маршрутов, образующих тот или иный логистический коридор, уже отличается. Так, если говорить о коридоре «Россия-Иран-Индия», для компаний наиболее актуально развитие транскаспийского маршрута (доля ответов 40,5%), хотя и к другим маршрутам по этому направлению интерес довольно высокий. Внутри направления «Россия-Турция» наивысший приоритет у маршрута в Азово-Черноморском бассейне (доля ответов 40,5%); интерес к автомобильным и морским маршрутам выше всего при движении продукции по Западному направлению – доля ответов 37,8% и 35,1%, соответственно. В случае логистического коридора «Россия-Китай» экспортёрам почти в равной степени необходимо развитие железнодорожных маршрутов через Забайкальск (доля 40,5%), через Казахстан (35,1%) и через Монголию (35,1%), а также морских маршрутов через порты Дальнего Востока (доля 37,8%). В то же время автомобильный маршрут будет востребован, скорее всего, мало – этот вариант отметили только 10,8% компаний.

В целом, доли значений, которые получили конкретные маршруты внутри определённых транспортно-логистических коридоров, близки между собой – это свидетельствует о том, что компании, занимающиеся экспортом, хотели бы использовать в своей деятельности все возможные варианты доставки своей продукции за рубеж. Возможно, только к развитию маршрутов: «Россия-Турция: автомобильный через Верхний Ларс», «Россия-Западное направление: железнодорожный», «Россия-Турция: железнодорожный» и «Россия-Китай: автомобильный» организации проявляют интерес в меньшей степени, чем к развитию остальных транспортно-логистических маршрутов.

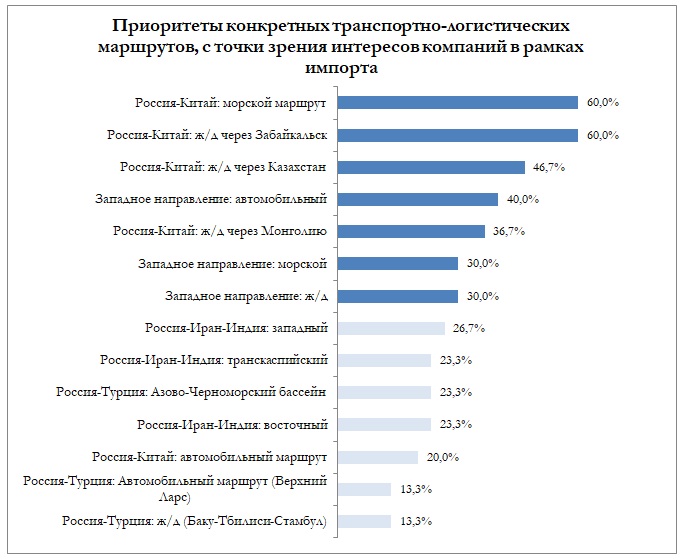

Оценить транспортно-логистические коридоры, с точки зрения поставок импортной продукции, решили только 55,5% респондентов (тогда как на вопрос о важности развития тех или иных маршрутов для экспортных целей ответили 68,5% компаний).

Наивысший приоритет в этом случае принадлежит транспортно-логистическому коридору «Россия-Китай» – о своём интересе к маршрутам по этому направлению заявили 90% компаний из множества ответивших. Три четверти организаций считают, что для осуществления импортных поставок, необходимо развивать один или несколько маршрутов по Западному направлению. Маршруты, образующие транспортно-логистические коридоры «Россия-Иран-Индия» и «Россия-Турция», отметили в совокупности около 40% респондентов из числа ответивших на вопрос.

Выше всего интерес внутри направления «Россия-Китай» к морским маршрутам через порты Дальнего Востока – об этом сообщили 60% респондентов, а также к железнодорожным маршрутам через Забайкальск (доля ответа – те же 60%). Немного реже компании отвечали, что для импортных поставок нужно развивать железнодорожные маршруты через Казахстан (доля варианта составила 46,7%) и/или через Монголию (доля – 36,7%).

40% компаний из множества оценивших логистические маршруты указали, что в случае импорта сравнительно высокий приоритет у автомобильного маршрута по Западному направлению. 30% участников остановились на вариантах «морской маршрут» и/или «железнодорожный маршрут». Все маршруты, образующие транспортно-логистический коридор «Россия-Иран-Индия», набрали примерно равные доли – около 25%. Для организаций, заинтересованных в развитии направления «Россия-Турция», наивысший приоритет у маршрута внутри Азово-Черноморского бассейна – его отметили тоже порядка четверти ответивших.

Интересно сравнить направления потенциального экспорта и импорта на примере полученных данных. В обоих случаях компании на первое место поставили развитие маршрутов по китайскому направлению, однако, для экспорта крайне важно также развитие и других транспортно-логистических маршрутов – в Турцию, Иран, Индию, а когда речь заходит об импорте, другие направления отходят на второй план.

Оценка необходимости поставок оборудования и технологий из-за рубежа (из перечня «недружественных к России стран»)

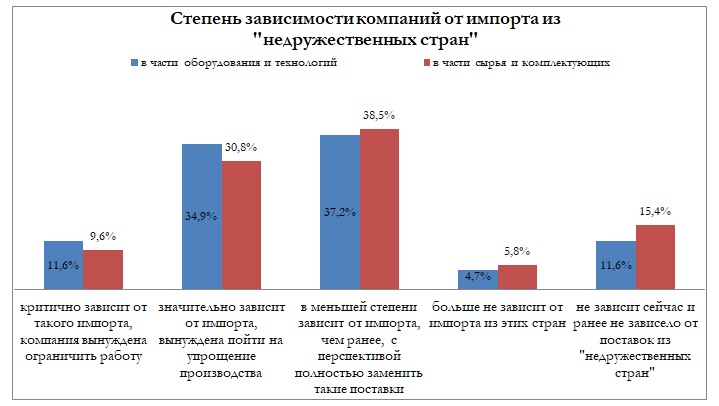

В целом, для продолжения работы российских компаний сохраняется необходимость в поставках из-за рубежа – речь идёт именно об импорте из юрисдикций, входящих в перечень «недружественных стран» . Большинство участников (80% и более) заявили, что деятельность компаний в какой-то степени зависит от импорта, и в части технологий или оборудования, и в части сырья, материалов и комплектующих. Десятая часть респондентов отметила вариант «предприятие критично зависит от импорта, в настоящее время оно было вынуждено приостановить работу». Около трети компаний оценили свою зависимость от поставок из «недружественных стран» как значительную, и для продолжения работы эти организации были вынуждены пойти на упрощение производства. Чуть больше – порядка 40% опрошенных – утверждают, что зависимость от импорта постепенно снижается, и ранее она была выше. В перспективе эти компании настроены полностью заменить поставки из «недружественных стран».

Около 5% респондентов сообщили, что сейчас их предприятия смогли избавиться от зависимости от импорта из «недружественных» России юрисдикций. Десятая часть опрошенных компаний не зависят и не зависели ранее от поставок технологий и оборудования из стран, входящих в перечень (в случае оценки степени зависимости в части сырья, материалов, комплектующих доля отрицательного ответа выше – 15,4%).

Ответ компаний-экспортёров на новые вызовы в финансовой сфере

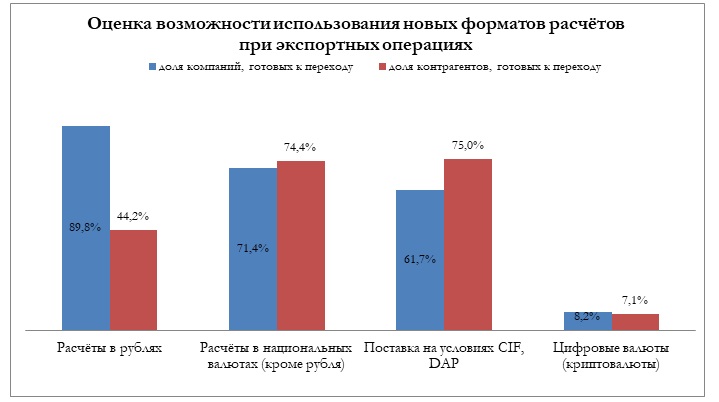

К изменениям в области финансовых расчётов при экспорте компании, скорее, адаптировались. Почти 90% участников опроса сообщили, что готовы перейти на расчёты в рублях, в то же время многие компании – 55,8% – выразили сомнение, смогут ли их контрагенты согласиться на рублевые платежи. К переходу на расчёты в других национальных валютах готовы 71,4% опрошенных организаций, и здесь оценки симметричны – 74,4% участников полагают, что контрагенты так же согласны осуществлять расчёты в национальных валютах, кроме рубля.

Выполнять поставки на условиях CIF, DAP способны в перспективе 61,7% российских компаний-экспортёров. Ожидаемо, что готовность контрагентов к переходу на эти стандарты респонденты оценили выше, чем свою собственную (доля положительных ответов в этом случае составила 75%), поскольку риски при данном виде расчётов в большей степени ложатся на продавца.

К использованию цифровых валют при экспорте интерес пока минимальный – менее 10% опрошенных отметили, что и компании, и контрагенты готовы перейти на расчёты в криптовалюте.

Реализация и планирование инвестиционных проектов за рубежом

Если говорить об инвестиционной активности за пределами России, то вряд ли её можно назвать высокой – только 18% компаний ведут инвестиционные проекты за границами страны в настоящее время. Правда, в перспективе интерес к инвестициям за рубеж у российских компаний выражен в большей степени – около 30% респондентов сообщили, что планируют реализовать инвестиционные проекты в будущем, причём половина из этой группы компаний хотели бы начать проекты в пределах ближайших трёх лет.

Планы сотрудничества в инновационной сфере

Большая часть компаний – 86% опрошенных ответили, что в инновационной сфере они сохраняют и намерены сохранять в будущем сотрудничество с компаниями из перечня «недружественных стран», готовыми к совместной работе. То же число организаций готово к технологической кооперации с производителями из стран, не входящих в перечень.

И, подытоживая тему сотрудничества в сфере инноваций, 84,3% участников опроса согласились, что трансфер зарубежных технологий по-прежнему актуален для российского бизнеса.

Необходимые меры поддержки для экспортёров в условиях санкционных ограничений

Бизнес относительно жёстко оценил действующую систему поддержке экспорта – так, две трети респондентов ответили, что не считают систему поддержки экспортёров гибкой, способной учитывать различные аспекты деятельности компаний и рассчитанной на охват всех этапов жизненного цикла проекта по экспорту промышленной продукции. Критерии предоставления поддержки, по мнению 70% участников, могут вызывать сложности у компаний, а процедуры получения и администрирования поддержки нельзя назвать чёткими и прозрачными (с этим согласилось чуть меньшее число компаний – 56,9%).

Относительно часто – в 47,1% случаев – компании были готовы согласиться, что при экспорте взаимоотношения с органами власти в основном переведены в цифровой формат, и это положительный результат усилий нескольких последних лет, предпринимаемых ФОИВ и институтами развития.

Несмотря на такие оценки, почти все участники опроса (92,1%) уверены, в условиях санкций необходимо продолжать реализацию программ и наиболее востребованных мер поддержки экспортной активности. По словам 96% опрошенных, санкции ставят государство в положение, когда на меры поддержки экспорта нужно выделять дополнительные ресурсы, в том числе с целью содействовать выходу компаний на новые рынки.

Правда, намного меньше компаний – 56% – считают, что для институтов поддержки экспорта нужно предусмотреть «право на ошибку» (повысить «аппетит к риску»). Ровно 30% респондентов отметили отрицательный ответ, а 14% организаций решили пропустить вопрос.

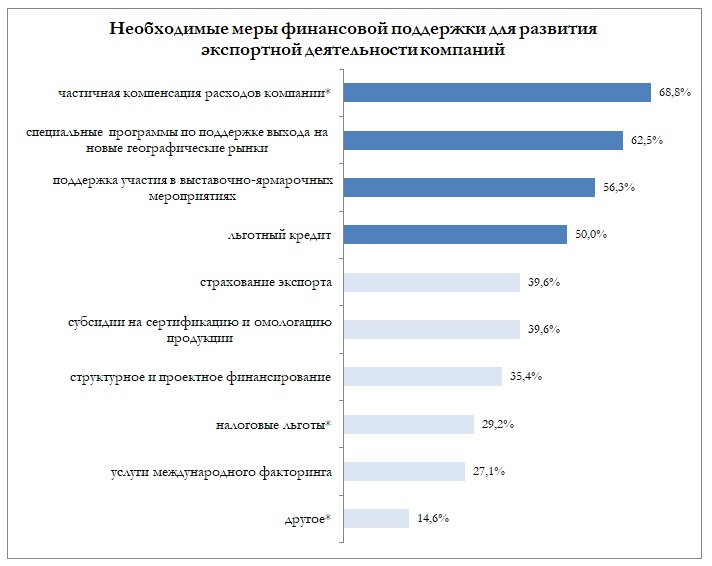

В первую очередь компаниям-экспортёрам необходимы программы и меры финансовой поддержки, предполагающие частичную компенсацию расходов. Об этом заявили 68,8% опрошенных компаний, и часть из них уточнила, что в настоящее время им требуется компенсация расходов на транспортировку (доля составила 39,4% из общего множества ответов) и расходов на продвижение и маркетинг (доля – 30,3%). Одна компания хотела бы возместить часть затрат на адаптацию продукции.

Наряду с компенсацией расходов, две трети опрошенных компаний хотели бы получить поддержку в рамках специальных программ, нацеленных на помощь бизнесу при выходе на новые географические рынки (Африка, Латинская Америка, Азия, СНГ). Более половины респондентов (56,3%) отметили вариант «необходима поддержка участия в выставочно-ярмарочных мероприятиях». Половина компаний проявила интерес к льготному кредитованию.

Близкое число участников опроса ответило, что в настоящий момент их компаниям необходимы поддержка в части страхования экспорта, субсидии на сертификацию и омологацию продукции, структурное и проектное финансирование. Эти варианты набрали доли в интервале от 35 до 40%.

29,2% опрошенных предприятий оказались заинтересованы в возможном предоставлении налоговых льгот. Некоторые респонденты из этой группы дополнили свой ответ: «требуется льгота по НДС на ввоз материалов и оборудования»; «необходимы льготы по налогу на имущество, по налогу на прибыль; отмена акциза на сталь»; «нужно льготирование налоговой ставки по НДC на импортируемые в Россию сервисы/ПО»; «необходимо предоставить отсрочку по выплатам налогов и страховых взносов для системообразующих предприятий»; «в текущих условиях следует отменить акциз на сталь, повышенный НДПИ на ЖРС и уголь»; «следует уменьшить налог на прибыль в первые три года после получения Регистрационного удостоверения на новые продукты».

По мнению одной крупной компании-производителя автомобилей, необходимо на уровне стран обсуждать вопрос снижения ввозных таможенных пошлин, чтобы иметь возможность конкуренции на рынке (пример Египет); следует подписать Соглашения о свободной торговле и снизить (обнулить) ставки ввозных пошлин.

Компания из добывающей отрасли предложила ввести отдельную 6-ю группу НДД в рамках п.1 ст.333.45 НКРФ с особыми параметрами: исключение ограничения по предельным удельным расходам; обнуление ставки НДПИ. Объектом налогообложения в рамках данной группы НДД признать дополнительный доход от добычи углеводородного сырья на залежи, содержащих нефть вязкостью 10000мПа·с и более (в пластовых условиях), а не на участке недр. Администрирование НДД по залежи проводить по аналогии с другими пятью группами, предусмотренными в действующей редакции п.1ст.333.45НКРФ.

Услуги международного факторинга востребованы 27,2% компаний, и этот вариант замыкает предложенный для оценки список финансовых мер поддержки.

В целом, полученные результаты говорят о том, что часть финансовых программ поддержки – начиная со страхования экспорта и заканчивая международным факторингом – в равной степени важны для компаний. Все варианты набрали близкие доли, и между ними большое пересечение.

Также участники опроса решили добавить собственные ответы, какие меры поддержки экспорта необходимы именно их компаниям (и по первому впечатлению, эти меры носят узкоспециальный и узкоотраслевой характер):

«В условиях укрепления курса рубля продукция компании подорожала в национальных валютах стран-импортеров и стала неконкурентоспособной на их рынках. Необходима компенсация роста курса российского рубля по отношению к национальным валютам стран-импортеров, что позволит снизить цену продукции до конкурентоспособной цены».

«В настоящее время требуется создать отечественное производство сырья для углеграфитовой продукции (необходимое сырьё – игольчатый кокс и нефтяной малосернистый кокс – в РФ и ЕАЭС отсутствует). Помимо этого необходимо развитие парка собственных кораблей или поддержка существующих Российских морских линий для расширения маршрутов».

«Для осуществления экспортной деятельности компании необходимы:

- субсидии на проведение НИОКР по современным технологиям (ПП РФ от 12.12.2019 № 1649);

- грантовая поддержка по внедрению российских цифровых решений (ПП РФ от 03.05.2019 № 550);

- субсидии на транспортировку продукции (ПП РФ от 26.04.2017 № 496);

- субсидии по патентованию (ПП РФ от 15.12.2016 № 1368);

- субсидии НИОКР (ПП РФ от 18.06.2021 № 931)».

«Компании требуется компенсация расходов на содержание простаивающей инфраструктуры».

«Организации необходимо предоставление льготного лизинга и/или кредита, а также компенсация части капитальных затрат на покупку судов».

«Необходимо отменить экспортные пошлины на рапс».

В части мер поддержки, направленных на развитие инфраструктуры с целью в дальнейшем повысить экспортную активность российского бизнеса, самым важным и необходимым компании считают развитие транспортно-логистического комплекса внутри России (погранпереходов, портов, терминалов, подъездных дорог и т.д.). Об этом сообщили 68,9% респондентов. В два раза реже организации отвечали, что государству следует софинансировать проекты строительства транспортно-логистических объектов в других странах для расшивки «узких мест».

По мнению четверти компаний, государство может оказать содействие экспортной деятельности, поддерживая развитие сектора интернет-торговли.

Если говорить о нефинансовых мерах поддержки, которые могли бы помочь компаниям вывести продукцию на новые рынки и укрепить позиции на существующих, то большинству опрошенных – 60% – в равной степени необходимо:

- чтобы произошло снижение административных и финансовых расходов при проведении сертификации продукции;

- чтобы были снижены барьеры и ограничения по доступу и деятельности на рынках;

- чтобы более активно продвигались интересы российских экспортёров в рамках межправительственных комиссий;

- чтобы развивались новые механизмы деловых расчетов (расчёты в национальных валютах и т.д.).

Чуть менее половины участников опроса указали, что им необходимы организация коллективных и индивидуальных бизнес-миссий, информационная и консультационная поддержка, а также содействие в организации поставок экспортной и импортной продукции через промежуточные юрисдикции со сменой страны происхождения. Организационные механизмы, не требующие значительных финансовых вложений со стороны государства, тем не менее, в высокой степени востребованы бизнесом.

Блок комплексных и отчасти более затратных и долгосрочных мер указали менее четверти компаний. 24% респондентов ответили, что они заинтересованы в создании новых торговых представительств России в иностранных государствах.

Если торговые представительства России открыты в 53 странах, то российские промышленные зоны пока существуют лишь в единичных регионах. В создании российских промышленных зон, трансграничных экономических зон, индустриальных парков на территории иностранных государств заинтересованы 22% опрошенных компаний.

Заключение соглашений о свободной торговле и создании ЗСТ – ещё один мощный толчок в развитии двустороннего и многостороннего торгово-экономического сотрудничества – считают необходимым для вывода продукции на экспорт такому же количеству компаний.

Пятая часть организаций считает значимым работу в области образования и подготовки соответствующих кадров – по их словам, необходимо увеличить число и квалификацию специалистов в сфере ВЭД, выпускаемых организациями высшего и среднего специального профессионального образования.

Чуть меньше – 18% компаний – выбрали варианты «для развития экспорта требуется заключение соглашений о защите и поощрении капиталовложений» и/или «нужно развивать институты поддержки в рамках ЕАЭС: евразийские торговые дома, трансграничные специальные экономические зоны, бизнес-диалоги Делового совета ЕАЭС.

Несколько респондентов дали собственные варианты ответа:

- «среди других нефинансовых мер поддержки нужно предусмотреть организацию выставочных площадок на территории других стран для продукции «Сделано в России».

- «Необходима поддержка государства в решении вопросов снятия барьеров при экспорте российской продукции в другие, в том числе и «дружественные», страны. Например, в Узбекистане существует ввозной НДС 20% на лекарственные препараты, аналоги которых производятся в Республике Узбекистан; также стоимость регистрационных и иных аналогичных действий для узбекских производителей в разы ниже, чем для иностранных производителей».

- «Следует адаптировать требования экспортного контроля в текущих условиях с точки зрения сохранения и увеличения экспортного потенциала».

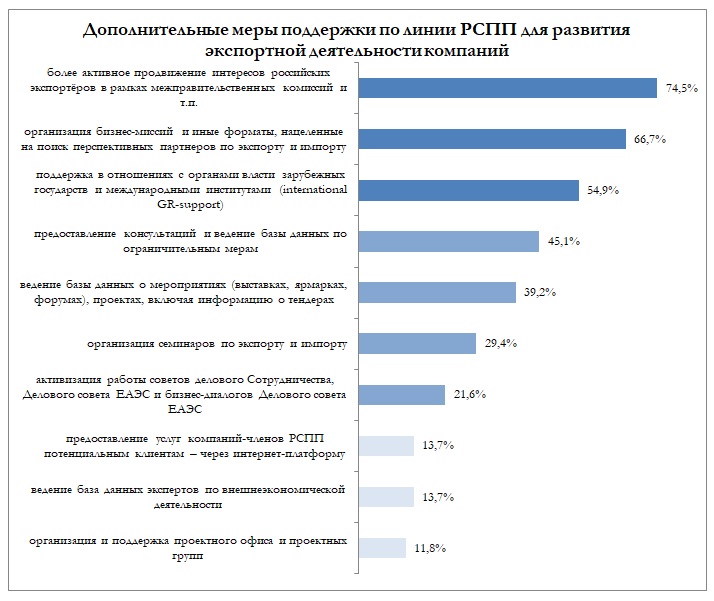

Из дополнительных мер поддержки экспортной деятельности по линии РСПП три четверти компаний нуждаются в более активном продвижении интересов российских экспортёров в рамках межправительственных комиссий, межгосударственных торгово-экономических объединений и организаций. Две трети респондентов выбрали ответ «организация бизнес-миссий; иные форматы, нацеленные на поиск перспективных партнеров по экспорту и импорту». Более половины компаний – 54,9% – хотели бы получить поддержку в отношениях с органами власти зарубежных государств и международными институтами (international GR-support).

Вслед за тройкой ответов-лидеров расположился вариант «компаниям необходимы консультации и базы данных по ограничительным мерам по линии РСПП», его отметили 45,1% опрошенных. В базах данных о мероприятиях (выставках, ярмарках, форумах), проектах, включая информацию о тендерах, видят для себя необходимость чуть меньше респондентов – 39,2% компаний.

29,4% компаний сообщили, что им были бы интересны семинары по экспорту и импорту, проводимые под эгидой РСПП. Пятая часть опрошенных хотели бы активизации работы советов делового Сотрудничества, Делового совета ЕАЭС и бизнес-диалогов Делового совета ЕАЭС.

Три меры поддержки по линии РСПП, которые отметили чуть больше 10% респондентов, – «предоставление услуг компаний-членов РСПП потенциальным клиентам – через интернет-платформу», «ведение база данных экспертов по внешнеэкономической деятельности», «организация и поддержка проектного офиса и проектных групп», оказались наименее значимыми для компаний-экспортёров.

Мнение компаний о значимости экспорта и о «правилах игры» на глобальных рынках

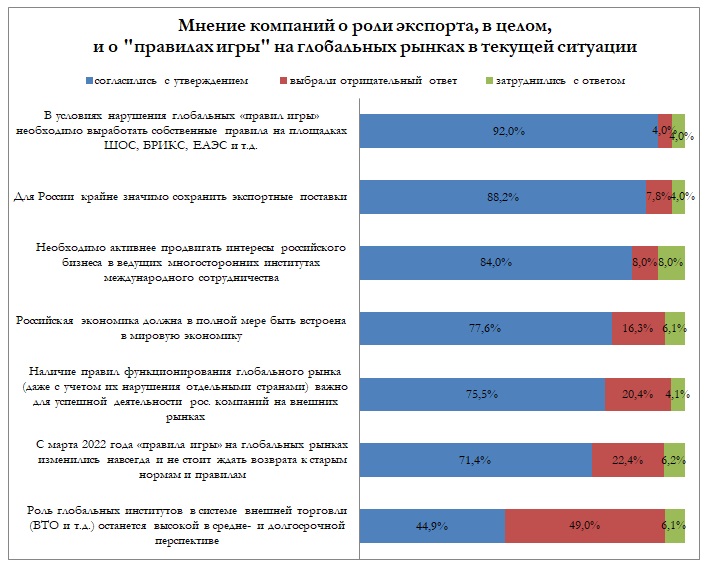

Подавляющее большинство компаний-участниц опроса (88,2%), оценивая ситуацию на международных рынках, высказались с уверенностью, что для России крайне значимо сохранить экспортные поставки. Также респонденты солидарны в том, что российская экономика должна быть в полной мере встроена в мировую экономику. По мнению 84% опрошенных, необходимо активнее продвигать интересы российского бизнеса в ведущих многосторонних институтах международного сотрудничества, включая институты G20, ООН, АТЭС.

Три четверти респондентов убеждены, что наличие правил функционирования глобальных рынков, даже с учётом их нарушения отдельными странами, важно для успешной деятельности российских компаний на внешних рынках. Однако, по словам 71,4% компаний, с марта 2022 года «правила игры» изменились навсегда и не стоит ждать возврата к старым нормам и правилам (правда, в то же время относительно большое количество организаций – 44,9% от общего множества – ожидают, что в средне- и долгосрочной перспективе роль глобальных институтов международной торговли, например, ВТО, останется высокой).

С тем, что в условиях, когда глобальные «правила игры» нарушены, России нужно выработать собственные правила на площадках ШОС, БРИКС, ЕАЭС и т.д., согласились 92% опрошенных предприятий.

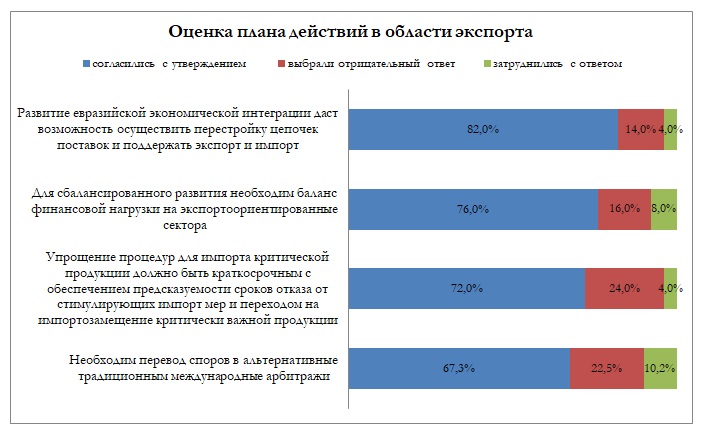

О последующих шагах в области развития экспорта и импорта продукции

План действий, предполагающий развитие евразийской экономической интеграции с целью в новых реалиях перестроить цепочки поставок и поддержать экспорт и импорт, кажется рабочим 82% участников опроса. Чуть меньше – 76% компаний – убеждены, что для сбалансированного развития необходим баланс финансовой нагрузки на экспортоориентированные сектора, а именно: увеличение фискальной нагрузки в период высокой конъюнктуры должно компенсироваться её снижением в периоды падения цен. Если говорить об импорте, то, согласно ответам 72% респондентов, упрощение процедур для импорта критически важной продукции должно быть краткосрочным. Сразу необходимо понимать, в какой момент нужно будет отказаться от стимулирующих импорт мер и перейти на импортозамещение критически важной продукции.

Перевести споры в альтернативные традиционным международные арбитражи предлагают две трети организаций.

Экспортные возможности российских компаний в новых условиях

Добиться успеха на рынках «дружественных стран» компаниям поможет бренд «Сделано в России» (Made in Russia) – так считают почти 60% организаций. В развитие электронной торговли как возможность отчасти компенсировать «выпавшие» каналы экспорта российской продукции готова поверить пока только половина опрошенных.

Вместе с тем, уход с российского рынка иностранных компаний вряд ли позволит российским компаниям успешнее выходить на внешние рынки – 52% респондентов выразили в этом сомнение.

Тренды на глобальных рынках

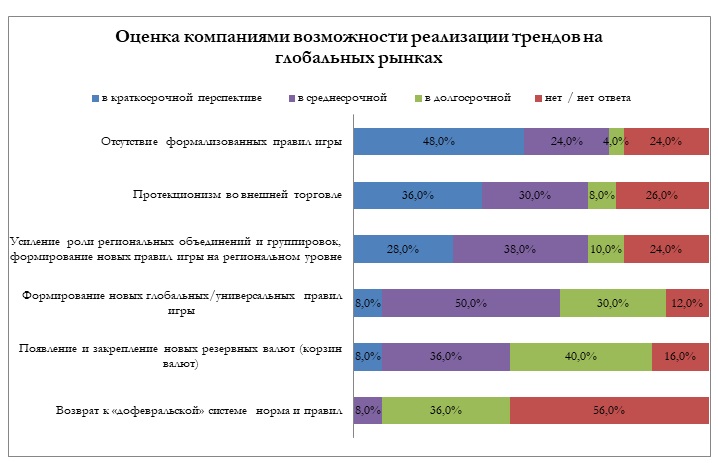

Респонденты, отвечая на вопрос, какие из заданных трендов на международных рынках будут реализованы в кратко-, средне- и долгосрочной перспективе, зачастую оставляли те или иные графы незаполненными, и это может означать как трудности с выбором варианта, так и то, что этот тренд, по мнению компании, не будет реализован вовсе.

Более половины всех опрошенных – 56% – не решились оценить, возможен ли в перспективе возврат к «дофевральской» системе норм и правил. Треть компаний выбрали ответ «это возможно в долгосрочной перспективе».

Около четверти организаций пропустили при оценке такие тренды «отсутствие формализованных правил игры», «протекционизм во внешней торговле», «усиление роли региональных объединений/группировок, формирование новых правил игры на региональном уровне».

Почти половина компаний уверена, что отсутствие формализованных правил игры – это тренд на глобальных рынках на краткосрочную перспективу; а 24% опрошенных склоняются к мнению, что действовать этот тренд будет в среднесрочной перспективе. В то же время половина организаций убеждена, что новые глобальные/универсальные обязательно будут сформированы, и произойдёт это в среднесрочной перспективе. С тем, что это вопрос, который будет решаться в долгосрочной перспективе, согласились 30% респондентов.

Усиления роли региональных объединений/группировок, формирование новых правил игры на региональном уровне ожидают в краткосрочной перспективе 28% организаций. В том, что этот тренд будет реализован в среднесрочной перспективе, уверены уже больше компаний – доля составила 38%.

Более трети респондентов видят, что протекционизм во внешней торговле будет усиливаться в кратскосрочной перспективе, чуть меньше – 30% участников – прогнозируют реализацию этого тренда в среднесрочной перспективе.

Тренд, связанный с появлением и закреплением новых резервных валют (корзин валют), возможно, будет реализован в долгосрочной перспективе, согласно ответам 40% компаний. Немного меньше компаний – 36% – выбрали вариант «это возможно в среднесрочной перспективе».