Состояние российской экономики и деятельность компаний: результаты мониторинга РСПП в I квартале 2024 года

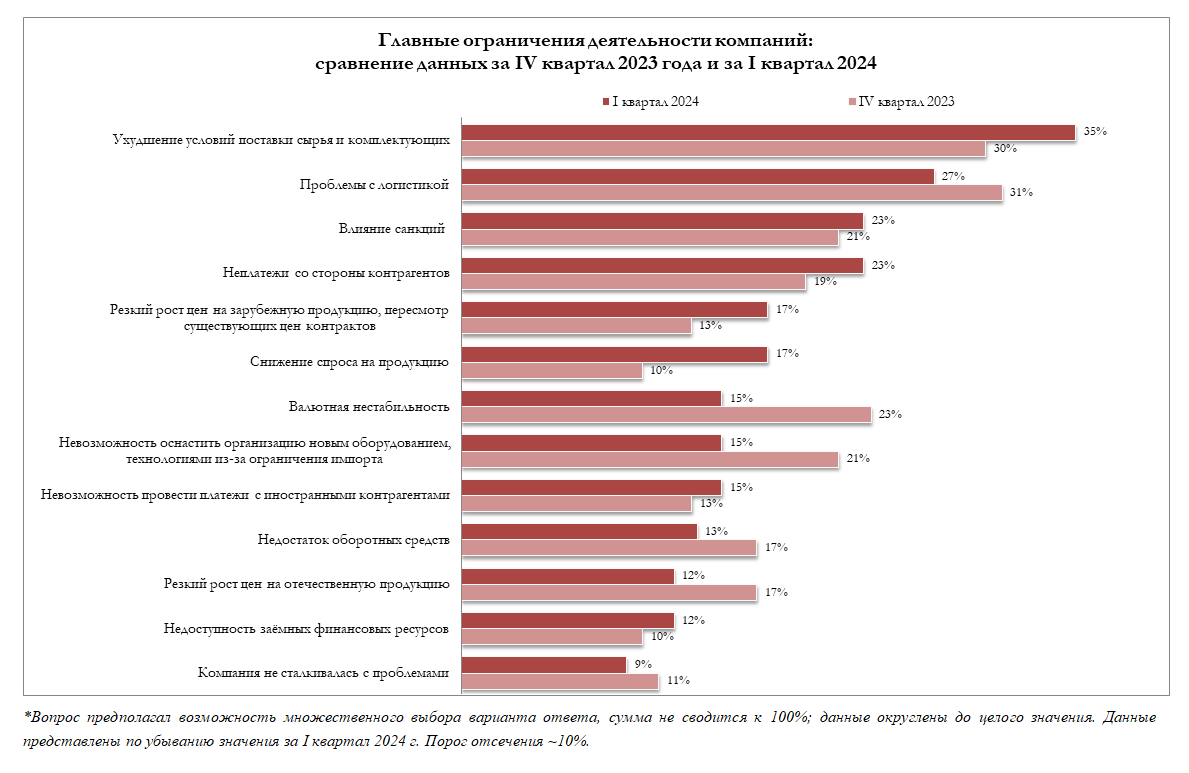

Главными ограничениями для российских компаний в I квартале 2024 года стали ухудшение условий поставки сырья и комплектующих, а также ухудшение условий транспортировки закупаемой продукции (в том числе удлинение сроков доставки, рост тарифов, отказы в страховании грузов и т.д.), сложности с доставкой. Об этом сообщили около трети опрошенных организаций.

Санкции со стороны западных стран оказали негативное влияние на деятельность 22,7% компаний. Такую же долю составил вариант «неплатежи со стороны контрагентов».

Резкий рост цен на импортную продукцию, а также на пересмотр цен контрактов ограничивал работу 17,3% предприятий, принявших участие в опросе. Столько же компаний пожаловались на снижение спроса, произошедшее в I квартале 2024 года.

Валютная нестабильность, невозможность оснастить организацию необходимым оборудованием из-за ограничения импорта и невозможность проведения платежей с иностранными контрагентами негативно повлияли на деятельность порядка 15% организаций.

Оборотных средств не хватало в I квартале 13,3% компаний, а недоступность заёмных средств ощутили на себе 12% компаний.

Резкий рост цен на отечественную продукцию отметили также 12% участников опроса.

Примерно десятая часть респондентов заявила, что в отчётный период их компании не сталкивались с какими-либо проблемами или ограничениями.

По сравнению с IV кварталом 2023 года, выросла значимость проблем, связанных со снижением спроса (+7 п.п.). В то же время компании стали реже отвечать, что их деятельности мешает валютная нестабильность; доля этого варианта упала сразу на 8 п.п. Также организации реже жаловались на невозможность закупить новое оборудование или технологии из-за ограничения импорта – доля сократилась на 6 п.п.

В остальных случаях разница в значениях укладывается в статистическую погрешность, и данные за оба периода близки между собой.

Менее распространёнными ограничениями для компаний оказались, как и в конце предыдущего квартала, рост фискальной нагрузки (доля ответа составила 8%), задержки платежей в банках и сокращение объёмов производства (доля в обоих случаях – 5,3%).

Отказ от выхода на новые рынки негативно повлиял на деятельность 4% опрошенных предприятий. Менее 3% респондентов отметили варианты «сокращение инвестиционных программ или их перенос на более поздний срок», «отказ партнёров от реализации совместных проектов».

Также несколько участников дали собственный ответ на вопрос о проблемах, которые мешают работе компаний: «дефицит кадров», «высокая ключевая ставка ЦБ, экспортная пошлина», «рост цен на ж/д и авиаперевозки».

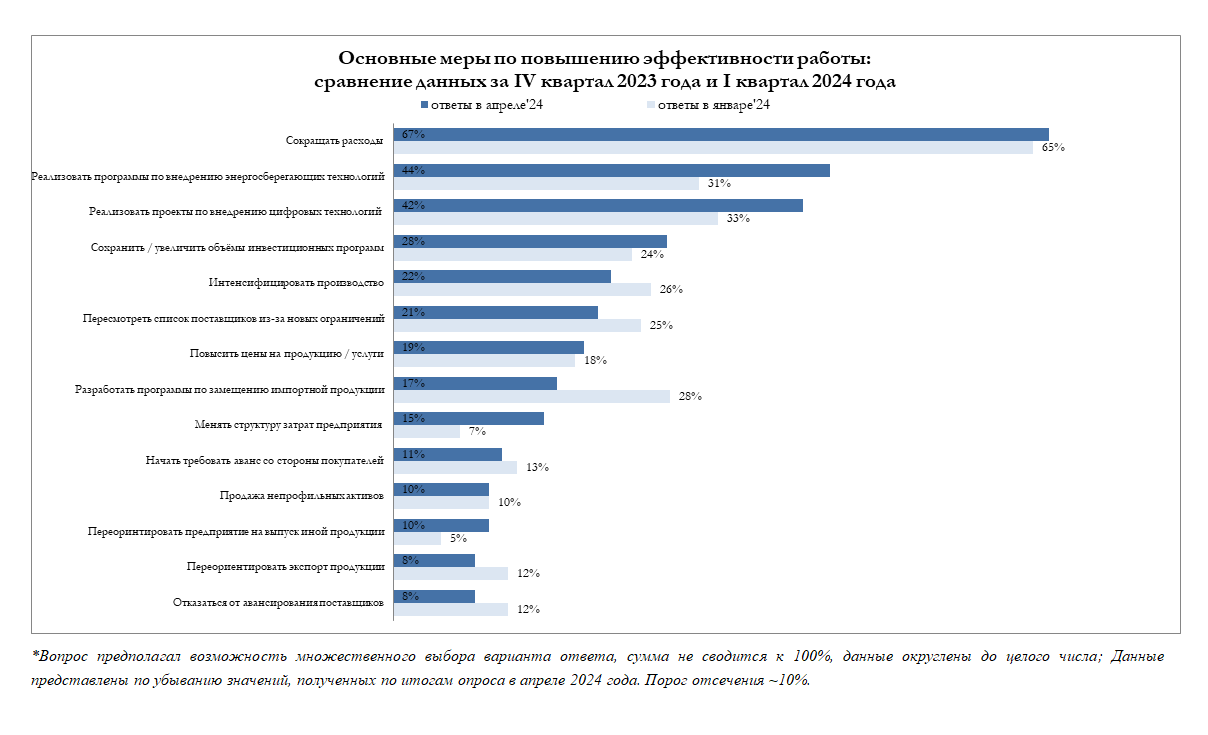

Основной мерой по повышению эффективности в текущих условиях остаётся сокращение расходов компании, по словам двух третей респондентов. Более 40% организаций планируют реализовывать программы по внедрению энергосберегающих и ресурсосберегающих технологий, а также проекты по внедрению цифровых технологий в производство или оказание услуг.

27,8% компаний намерены сохранить или увеличить объёмы инвестиционных программ.

Чуть более пятой части опрошенных предприятий (22%) собираются интенсифицировать производство – увеличивать выпуск продукции без расширения производства.

Примерно столько же организаций хотят пересмотреть список поставщиков из-за имеющихся ограничений в контактах с компаниями из стран Европы, США и др., осуществить поиск необходимой продукции на других рынках.

Повышение цен запланировали 19,4% компаний, принявших участие в опросе.

Разработать программы по замещению импортной продукции – оборудования, комплектующих – в рамках собственных инвестиционных проектов собираются в ближайшей перспективе 16,7% организаций.

Чуть меньше – 15,3% участников опроса выбрали вариант «будем менять структуру затрат предприятия без снижения выпуска продукции и без сокращения объёма затрат».

11,1% компаний намерены начать требовать аванс со стороны покупателей, и 8,3% компаний в свою очередь хотят отказаться от авансирования поставщиков.

Десятая часть опрошенных предприятий планирует заняться продажей непрофильных активов. Такую же долю набрал ответ «в перспективе предприятие будет переориентировано на выпуск иной продукции».

Переориентировать экспорт на рынки стран, не присоединившихся к санкциям против России, собираются 8,3% организаций.

Другие меры (сокращение инвестиционных программ, сокращение номенклатуры выпускаемой продукции, продажа профильных активов, приобретение активов уходящей с российского рынка иностранной компании) респонденты отмечали редко – доля этих вариантов составила менее 4%.

Если сравнивать с данными, полученными по завершению IV квартала 2023 года, то заметно, что в отчётный период у компаний значимо вырос интерес к реализации энергосберегающих программ, а также программ по внедрению цифровых технологий в производство или оказание услуг. Доли этих вариантов стали больше примерно на 10 п.п.

Популярность программ по замещению импортной продукции в рамках собственных инвестиционных проектов, напротив, снизилась – теперь ими планируют заняться порядка 17% организаций, а в конце 2023 года доля была около 30%.

В то же время результаты свидетельствуют об обретении компаниями бОльшей устойчивости – доля варианта «в планах менять структуру затрат предприятия без снижения выпуска и без сокращения объёма затрат» выросла в два раза – до 15,3%.

Фокус внимания компаний, которые собираются заняться сокращением расходов, сосредоточен на административных и общехозяйственных затратах. Именно эти статьи расходов 83,3% компаний из рассматриваемого множества планируют снизить в ближайшей перспективе.

Перейти на более дешёвые сырьё и комплектующие, а также сократить расходы на потребляемые услуги (консалтинг и т.д.) намерены 37,5% опрошенных предприятий.

Довольно редко – в 10% случаев и реже – компании отвечали, что в планах сократить расходы на благотворительные социальные программы, а также на персонал.

В конце IV квартала 2023 года расходы на персонал собирались снизить примерно 15% организаций. Доля этого ответа стала почти в два раза ниже.