Частные банки просят дать им средства из фонда национального благосостояния (ФНБ), рассказали «Ведомостям» три чиновника финансово-экономического блока правительства и подтвердил высокопоставленный чиновник. Пресс-служба Минфина на запрос не ответила, представитель первого вице-премьера Игоря Шувалова отказался от комментариев. Официально оформленных заявок от частных банков не поступало, говорит пресс-секретарь Минэкономразвития.

С лета за средствами из ФНБ начала выстраиваться очередь из компаний, подпавших под санкции: «Роснефть» (2,4 трлн руб.), «Новатэк» (150 млрд), ВТБ (250 млрд), Газпромбанк (100 млрд). «Мы не должны дискриминировать частные банки», — говорил чиновник Минэкономразвития.

Просят те банки, которые получали субординированные кредиты Внешэкономбанка в кризис 2008-2009 гг., рассказывают собеседники «Ведомостей», не называя банки. Кредиты на 404 млрд руб. получили тогда 17 банков (см. таблицу на стр. 04). По сути, это были те же деньги ФНБ: средства фонда разместили на депозите во Внешэкономбанке под 6,25% до 2019 г. и 7,25% до 2020 г.; Внешэкономбанк выдал их банкам под 6,5 и 7,5%. Это повысило достаточность их капитала.

Но за пять лет до погашения субординированного кредита его размер, который учитывается при расчете капитала, начинает уменьшаться на 20% в год; по кризисным кредитам это начнется в 2015 г.

Теперь банки просят переформатировать кредит в то, что позволит сохранить норматив достаточности, описывает схему один из чиновников.

Летом чиновники разрешили банкам — заемщикам Внешэкономбанка конвертировать долг в привилегированные акции, а Сбербанку можно было выбрать: либо акции, либо бессрочный долг сроком до 50 лет. Частные банки также просили конвертировать их долги в бессрочные и жаловались, что такого для них не предусмотрено.

Теперь деньги будут направляться в банки прямо из ФНБ. Процедура может выглядеть так, знает другой чиновник: банки погасят кредит перед Внешэкономбанком, он вернет их Минфину, эти средства Минфин снова выдаст из ФНБ в одном из двух видов. Можно пополнить капитал первого уровня — будут приобретены привилегированные акции банков; можно заменить кредит Внешэкономбанка на субординированный кредит (либо другой инструмент) из ФНБ.

«Второй вариант предпочтительнее — у нас есть желание сохранить эту помощь в капитале второго уровня», — говорит высокопоставленный чиновник. Это, по сути, пролонгация, кредит снова становится рабочим, отмечает другой чиновник. «Получить в акционеры государство частные банки не очень хотят, да и государству это ни к чему», — добавляет он. Один частный банк допускает вхождение государства в капитал, делится третий чиновник, есть мнение, что это можно сделать. О каком банке идет речь, выяснить не удалось.

Аналитик UBS Михаил Шлемов объясняет: долг лучше с точки зрения риска, чем вхождение в капитал (в случае банкротства кредиторы — третьи в очереди, а акционеры — последние. — «Ведомости»), кроме того, по долгу платится фиксированный процент. По акциям можно зафиксировать дивиденды, но тогда это будет уже де-факто долг, а значит, они не будут учитываться в капитале первого уровня. Этот вариант может сопровождаться ужесточением надзора, уверен Шлемов, и государство может диктовать банку, на каких условиях выдавать эти деньги в кредит.

Государство в любом случае будет выставлять некоторые условия, наша цель — чтобы банки стремились быстрее избавиться от этих кредитов, подчеркнул чиновник Минэкономразвития.

Председатель ЦБ Эльвира Набиуллина поддержала идею докапитализации банков через субординированные кредиты из ФНБ.

Сейчас минимальный уровень достаточности капитала — 10%. Из списка банков, получивших деньги от Внешэкономбанка, ближе всех к минимуму подошел ВТБ, у остальных — в районе 11-12%.

О получении средств из ФНБ запрашивал Альфа-банк, рассказал человек, близкий к «Альфа-групп», и подтвердил федеральный чиновник. Чиновники ответили банку, что возможна конвертация субординированного кредита Внешэкономбанка (40 млрд руб.) в субординированный долг ФНБ, об участии государства в капитале речь не шла, рассказывает человек, близкий к «Альфа-групп». Представитель банка не ответил на запрос «Ведомостей».

Банк «Санкт-Петербург» за конвертацией субординированного кредита не обращался, но просил о его продлении до 10 лет, говорит представитель банка, наблюдательный совет Внешэкономбанка одобрил просьбу, но это не последняя инстанция. Банк «Русский стандарт» следит за обсуждением в правительстве конвертации кредитов в капитал первого уровня, говорит его представитель. Банк «Зенит» не исключает переговоров с чиновниками об этом.

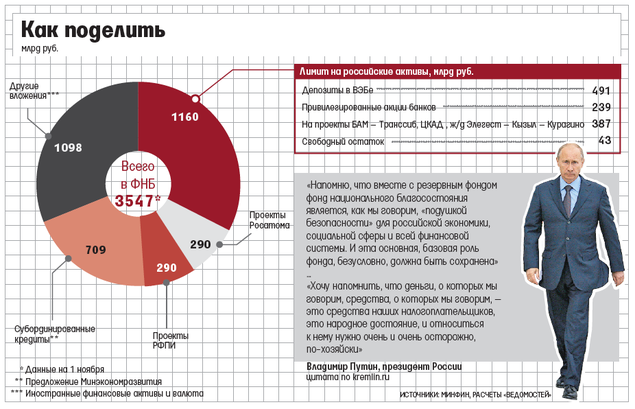

Сейчас средства ФНБ, на которые могут претендовать частные банки (491 млрд руб.), находятся во Внешэкономбанке, они — часть 60%-ной квоты, из которой можно инвестировать в российские активы. На эти же деньги претендуют и другие компании, и чиновники придумали, как поделить их между реальным сектором и финансовым: дать деньги компаниям на проекты, но пропустить их через капитал банков, заодно повысив достаточность их капитала; такая схема обсуждалась для ВТБ.

Читайте также:

Минфин не против поддержки банков и инвестпроектов за счет ФНБ